【看中國2017年1月12日訊】對於很多投資者而言,2017年的第一週,可謂是驚心動魄的一週。在資金外流以及國內換匯的壓力正在變得日益巨大的背景下,大陸近日出臺了更多更為嚴格的外匯監管條例,政策的出臺更坐實了投資者對RMB貶值的擔憂,在新年的第一個交易日,RMB的一年期合約快速貶值至7.38,貶值壓力何等之大?再看看比特幣第一個交易的瘋狂表現,資金外逃之決心又是何等之堅決?這讓央媽寢食難安,不得不故技重施,對空頭再起殺心……

更為嚴格的外匯管理條例的出臺,意味著民眾手中更多的外匯資金只能趴在銀行賬上,很難取出也很難匯出,這相當於變相的增加了央媽的底氣,因為即使這些拋出去的美金都打了水漂,已準備的匯率風險預案中設定的強制結匯路線便成了最後的退路。

故技重施,離岸市場的王炸。

由於離岸市場本身持有的人民幣數量並不多,當央媽快速收緊了人民幣離岸市場的流動性,就使得投資者幾乎在離岸市場上無法借到人民幣,更不要說去拋售了,再次基礎上再大幅提高離岸人民幣的隔夜拆借利率,迫使已經借入人民幣並拋售的投資者承受著巨大的做空成本,不得不拋售美元買回人民幣,致使空頭相互踩踏,離岸人民幣匯率暴漲,並帶動人民幣遠期期貨合約價格以及在岸人民幣價格同時暴漲,做空者痛不欲生。

我們知道,在美元特別強勢之時,通過拋售美金維護人民幣的代價極其巨大,而此次央媽狙擊空頭,美元也極力配合。在12月美聯儲的會議紀要中提到了強美元對於美國的不利因素,這是自2016年12月加息以來美聯儲第一次提到強美元的不利影響,隨後美元快速回調,進一步刺激人民幣離岸價格的暴漲(12月的會議紀要意味著,美元在內短期內很可能不會再創新高了,取而代之的是震盪,市場會在震盪中觀察特朗普正式接任美國總統後各種政策的對美國經濟甚至是對美元的影響,這是對短期震盪區間上延的確定。而週五良好的薪資增長以及隨後美聯儲3大理事的講話是對短期震盪區間下延的確定。這裡強調一點,美國已經接近充分就業,20萬以下的新增就業將成為常態,未來更重要的是要關注薪資的增長,美國是消費推動型經濟結構,薪資的增長對於經濟是利好。)。

人民幣此次干預的唯一目的在於在短期內打壓貶值預期,打消一些不堅定投資者的換匯需求,但同樣也是一次嚴重的消耗,因為這種「術」的方式並不能解決人民幣貶值的根源問題,一旦市場恢復正常,人民幣的貶值預期又將重新回歸。

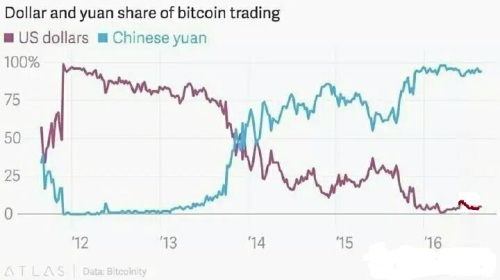

美元和人民幣在比特幣交易中的佔比(網路圖片)

在比特幣交易中有接近百分之九十來自於中國投資者,比特此也因此被作為國內不計成本的資金出逃方式,其走勢對於分析判斷有一定的參照價值。我在週四與群友的聊天中判斷,假如比特幣也開始調整,可能意味著資金的出逃至少開始考慮成本和風險問題,那麼可能與此對應的是央媽此次打擊空頭的短期目標已經初步完成,尤其是在接下來假如美元步入震盪而非持續下跌,繼續強行推動RMB升值的成本將無比巨大。

比特幣的快速暴跌不僅可以打壓一些資金出逃的信心,有關部門更可以藉助此次機會,封堵通過比特幣交易對外轉移資金的通道。據報導:1月6日,中國央行及其上海總部分別在北京和上海約談了三家比特幣交易所,並督促該平臺對照相關法律法規開展自查併進行相應的清理整頓。

貿易順差作為國內美元收入的重要來源,假如接下來川普(特朗普)的貿易戰打響,那麼外匯儲備的縮水將變得更為迅猛。而美元作為國際支付的重要方式,一個嚴重依賴進口的國家,一旦外匯儲備變得緊張,將是極其嚴重的問題,從這個角度來看,保外匯儲備遠比保匯率更加重要。

離岸人民幣的短期暴漲,對於投資而言是一種警示,風險控制是投資者必須正視的問題。

【免責聲明】本文只是轉載文章,其認知觀點與看中國網站無關。本網站對文中陳述、觀點判斷保持中立,不對所包含內容的準確性、可靠性或完整性提供任何明示或暗示的保證。讀者請僅作參考,並自行承擔據此進行相關投資操作而產生的全部責任。