中國領導層抑制股市變動。(圖片來源:日經中文網)

【看中國2017年3月31日訊】露出利齒的股市非常恐怖。認識到這一點的中國在清楚副作用的情況下對股市進行控制。其目的是促進股市持續發展,但也存在風險。

「國家隊」是否拋售正成為中國股市關注的焦點。其主角就是此前一直通過購買股票對股市進行支撐的主權基金。3月底的這週末,中國股市市值高、影響整個股市行情的大型銀行將發布財報。市場關注的是同時發布的大股東名單中,「梧桐樹投資平臺」的持股是否減少。

2015年夏季和16年初股價暴跌之際,中國當局買入股票支撐行情,而此次的目的正好相反,是為了防止行情過熱。

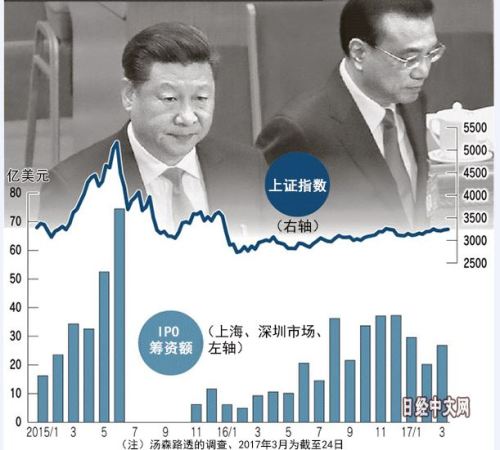

轉機出現在2016年夏季。中國政府開始以股價暴跌前的規模放開企業的首次公開募股(IPO),2015年夏季以來IPO被叫停,之後也受到限制。

2月大量購買萬科股份推高股價的寶能被當局批評為「野蠻人」。中國人民銀行(央行)2月和3月收緊對金融機構的資金供給。上述舉措均是為了牽制熱衷於短線投機交易的投機者。預測「國家隊」將拋售股票就是在這一延長線之上。

中國政府警惕的是景氣擴大所帶來的泡沫。高水平的資金供給持續下去的話,股市行情可能出現泡沫。

2015年就讓人深切體會到了泡沫的恐怖程度。

中國股市的代表性指數上證綜合指數在截止2015年6月的1年裡暴漲至2.5倍。為了調整作為個人投資對象的房地產市場,抑制投資者的擔憂,中國當局試圖提供投資的場所。國家媒體罕見地刊登主張股價表現強勢的文章。但是之後泡沫破裂,投資者蒙受損失,政府也出現動搖。

中國獲得的教訓是「山越高谷越深」。之後中國當局一直在進行支撐股市行情、防止股市過熱的微調。於是就出現了1年多時間股市行情幾乎沒有出現大幅波動的異常局面。

筆者每次看到中國當局對股市過於敏感的反應,總感到疑惑。不知中國當局在害怕什麼呢?阻止股市行情波動是剝奪市場功能的行為。顯示中國股市流動性的交易額2016年減少至2015年的一半以下。

但是3月參加在北京召開的一個機構投資者會議,我似乎明白了中國當局如此神經質的原因,現在中國有必要培育作為經濟發展引擎的消費。

在會議上,中國的投資者紛紛表示期待目前佔國內生產總值(GDP)不到4成的消費進口能夠出現擴大。

主角是在推進改革開放的1980年代以後出生,今後將承擔起消費的世代。與經歷過文化大革命的混亂,節儉志向強烈的世代相比,「80後」消費時不會猶豫。「二胎政策」的開放和電子商務的普及應該也會進一步促進消費心理。

如果股價暴跌的話,這種樂觀論將被動搖。股價下跌會使消費者的消費心理變得冷靜自不必說,還會成為金融危機的誘因,可能進一步增加消費者的不安。從2015年的教訓來看,股價暴跌會威脅到向利用股票作擔保的個人和企業融資的金融機構的經營。

首先,消費心理遇冷的話,中國領導人為實現可持續增長而提出的從投資主導向消費主導轉型的經濟結構改革也將受挫。還可能導致在逆境下迎來秋季的黨代會。

在「保持市場穩定」的背後,有著不得不像這樣做出一定程度犧牲的理由。

缺點也暴露出來。市場失去了牽制力,企業的道德風險升高。據國際清算銀行(BIS)數據,中國商業企業的債務在2016年9月底佔GDP的比例為166%,比主要20個國家的平均值高出70多個百分點。5年猛增近50個百分點,債務正以超過經濟增長的速度增加。一些企業將資金用於過剩的設備投資,變成了「殭屍企業」。

日本也曾有殭屍企業,那是90年代特指那些雖然已經無力回天,但政府和銀行仍通過救助維持其經營的日本企業。日本最終遭遇股票泡沫破滅,長期迫使企業壓縮債務。銀行和企業解除了相互持股關係,出現了積極參股的「股東」要求企業更加高效經營的現象。股市成為使資產負債表正常化的引擎。

但中國似乎不會選擇伴隨股價下跌而採用「刮骨療傷」般的解決方式。日本能忍受「失去的20年」是因為無論在金融方面還是社會方面都積累了財富。據波士頓諮詢集團數據,中國的家庭金融資產在2015年為18.2萬億美元。雖然擁有超過日本10倍的人口,但金融資產只比日本多34%。

「對守住不發生系統性金融風險的底線,我們有信心和底氣、有能力和辦法」,在3月舉行的全國人民代表大會上,國務院總理李克強強調了避免金融系統危機的決心。已經進入第二個年頭的上海股市,一直橫盤就是這種政策的體現,也是國家資本主義的縮影。

但從橫盤的走勢看到的不單單是政府想讓經濟按照意願運行的想法,還有為避免來自市場的壓力將必須面臨的疼痛推後的誘惑。世界恐懼的史上首次源自中國的全球經濟衰退的設想不會輕易消失。