中美金融對抗的核心戰場在哪裡?(圖片來源:Flickr)

【看中國2018年4月28日訊】1997年至1998年,索羅斯做空港幣釀成驚濤海浪,索羅斯是高手嗎?當然是。不僅是高手,而且是大師級高手。但當時索羅斯做空港幣或許並不是一個戰略性的好時機:第一,中國開始準備談判加入世貿,加入世貿的中國進出口會快速壯大,這會帶動香港的經濟發展,去做空一個經濟有向好預期的經濟體的貨幣,事後看來無疑不是一個好的選擇;第二,香港回歸之後,大陸必定舉全國之力力撐香港的穩定,機構與中國這樣的主權國家對抗並不明智。這與索羅斯與英格蘭銀行之間的博弈有很大的差別,背後的原因不便細說。當時對索羅斯比較有利的是,香港剛剛回歸,人心尚不穩定。

索羅斯選擇做空這種基本面的貨幣應該不是很理想的選擇,核心或是對體制的認識問題。

索羅斯是大師,但如果放在金庸的武俠小說中,應該達不到「無招勝有招」、來無影去無蹤的武功至高境界,因為港府很清楚,自己的敵人是以索羅斯為代表的對沖基金。

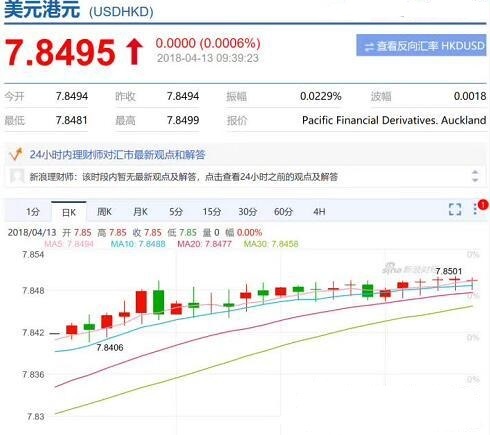

現在,港幣兌美元又來到了弱方保證(美元兌港幣1:7.85,2005年起香港金管局收緊匯率控制措施,限制於7.75-7.85港元兌1美元之間浮動,並把7.75水平名為「強方兌換保證」和7.85水平命名為「弱方兌換保證」,以穩定聯繫匯率制度。當觸及「強方兌換保證」時,金管局便會買入美元而沽出港元;當觸及「弱方兌換保證」時,金管局則買入港元而沽出美元)的位置,香港金管局副總裁李達志在4月13號說:「自昨日港元觸及弱方兌換保證以來,香港金管局共兩次出手,合計買入32.58億港元。」同時又說:「金管局應對資本外流已經做好了充分的準備。」

近期港幣匯率走勢日K線圖(網路圖片)

從最近半年來港幣對美元的匯率走勢上,看不到有明顯出招的「敵人」,但港幣卻又在連續貶值,有「敵人」存在,說明這種敵人是「無形」的敵人,它不是單個「敵人」。

第一,經濟全球化正在暴露出無數的問題,比如,經過30多年的經濟全球化,很多國家貧富差距惡化,政府、企業與個人債臺高筑,這自然會逆轉全球化,此時香港經濟前景十分不明。在經濟全球化時期,人員、資金、商品在全球加速流動,香港這種自由港會最大限度地受益,資金從世界各地湧入,而全球化逆轉之後自然也會受到嚴重衝擊。香港的經濟支柱是轉口貿易、金融服務、旅遊,房地產只是支柱行業的衍生產業。香港經濟對全球貿易增長的依賴性很嚴重,當經濟前景不明的時候,首先被懷疑的無疑是匯率。

第二,中美經濟模式的不同,讓港幣的貨幣政策無所適從。

1997年以前,香港的經濟週期基本與美英兩國一致,港幣和美元的貨幣政策週期也基本一致,具備比較好的兌美元實行聯繫匯率的條件。現在,香港經濟主要受到大陸經濟的影響,而港幣綁定的卻是美元,這種經濟與金融的錯位是衝擊聯繫匯率的根源。

大陸是通脹型經濟體,從次貸危機之後就受到經濟增速下行的壓力,2010年的經濟增速是10.6%,2017年的經濟增速是6.9%,在經濟增長潛力下滑的週期,央行自然會慎用加息措施。但消費在美國經濟中佔有核心地位,通脹開始出現上行趨勢時就會選擇加息。當中國和美國的經濟對貨幣政策的要求不同的時候,香港的貨幣政策就難以抉擇。現在就處於這樣的時間點,美聯儲從2015年底開始加息,當時中國還處於降息週期,此後美聯儲又進行了多次加息,但中國央行一直未跟隨,這就讓人民幣資本拉低了香港的實際利率水平,隨著美聯儲不斷加息,港幣與美元之間的利差不斷擴大,讓市場產生了套利空間。當人們借入港幣兌換成美元資產進行套利交易的時候,既推動了港幣的貶值也給美聯儲帶來了繼續收縮的壓力。這實際就是中美金融對峙的核心戰場,港幣就是風暴中心。

港幣今天遇到的是「無招勝有招」的「敵人」,所以索羅斯們也一直沒有在港露面。

有專家建議,現在港幣可以採取盯住人民幣的措施來迴避這種中美經濟週期不同所帶來的壓力,這種說明是不成立的。港幣之所以成為國際結算貨幣,本質源於使用了盯住美元的匯率政策。作為自由港,資本進出的時候可以隨時兌換成美元,而美元是國際上最主要的儲備貨幣,在世界各地都可以通用並自由兌換。一旦港幣採取盯住人民幣的措施,離境資本就只能兌換成人民幣,人民幣並不能在世界各地通用,也無法自由兌換。所以,一旦盯住人民幣,從金融方面來說,香港就不再是自由港。當金融基礎不在之後,香港經濟的定位就會出現徹底改變。

到今年2月,香港金管局擁有4435億美元的外匯儲備資產,相當於香港流通貨幣的7倍多,或港元貨幣供應M3的大約48%。從原理上說,金管局有充足的實力可以保護港幣與美元之間的聯繫匯率制度,甚至完全可以收光正在流通的港幣。以前本人說過一個原理,外匯儲備表面看來是本幣匯率的穩定器,本質上並沒有太多的作用(不過是打狼的麻稈),緣於當央行不得不拋售外儲保匯率的時候,往往意味著匯率問題在惡化,市場的衝擊力會越來越強。比如,2015年至2016年,央媽不斷拋外儲穩匯率,但基本無濟於事,到2017年開始使用其它手段的時候才達到了目的。

這一原理對於港幣也一樣。在美聯儲的加息週期,金管局為了捍衛聯繫匯率制度,就需要不斷回收市場中流通的港幣基礎貨幣,縮小港幣與美元的利差,這會帶來兩方面的影響:

第一,股票的價值與市場利率是比較嚴格的負相關關係,當市場利率不斷走高的時候,股指走低,甚至在流動性枯竭的時候會發生崩盤式的下跌,這將威脅香港人的資產安全和社會的穩定,一個不穩定的社會是本幣匯率的最大問題。

第二,當利率不斷走高的時候,樓市按揭貸款的還本付息壓力加大。

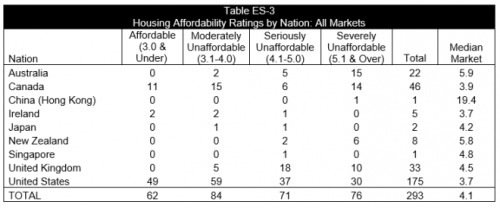

今年初,美國城市規劃諮詢機構Demographia發布了《第十四屆國際人口住宅調查報告》,報告評估了截至2017年第三季度、全球九個國家的293個城市的房地產市場,這九個國家包括澳大利亞、加拿大、中國、愛爾蘭、日本、紐西蘭、新加坡、英國和美國。香港是唯一受調查的中國城市。調查採用「中位數倍數」(將一個城市的房價中位數除以家庭年收入中位數)來評估住房負擔能力(這種方法是得到世界銀行和聯合國等機構推薦的,並被哈佛大學住房聯合中心所採用)。調查將城市住房市場從「可承受」(3.0或更低)到「嚴重不可承受」(5.1和以上)的中位數倍數分為四類。各地區的數據如下表:

按照國家(地區)排名的全球民眾住房負擔承受力(圖片來源:Demographia)

中國香港是房價最難以負擔的地區,中位數倍數為19.4, 其次是澳大利亞,中位數倍數為5.9,然後依次是紐西蘭(5.8)、新加坡(4.8)、英國(4.5)、日本(4.2)、加拿大(3.9)、美國(3.7)和 愛爾蘭(3.7)。

如果以城市來對比,則依次是香港、悉尼和溫哥華,中位數倍數分別為19.4、12.9倍和12.6倍,加州聖荷西位列第四,中位數倍數為10.3,其餘城市均為個位數。

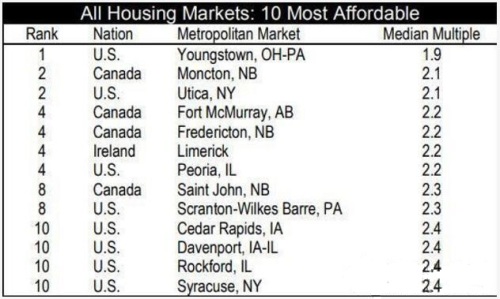

10個(並列)最能負擔得起的住房市場中,美國和加拿大分別為8個、4個,大都集中在北美。

民眾最能負擔得起的全球住房市場(圖片來源:Demographia)

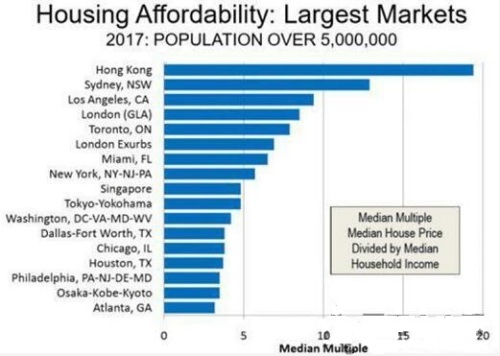

而在人口超過500萬的大型住房市場中,香港依舊遙遙領先:

人口超過500萬的全球大型住房市場的住房負擔一覽(圖片來源:Demographia)

在這個榜單上,香港已經連續8年名列第一,一旦利率開始上升,很容易造成購買力耗盡,從而爆發房地產泡沫破裂。當房地產泡沫破裂的時候,棄樓和斷供將大面積發生,在商業銀行體系形成巨額的壞賬,金管局將面臨救不救的問題,一旦救助,就需要印鈔緩解流動性,港幣聯繫匯率依舊面臨危險;其次是對香港財政的衝擊。由於樓市和股市帶動地價收入和印花稅收入猛增,香港政府去年的財政盈餘大超預期。香港財政司在今年1月7日公布的數據顯示,截至2017年11月底,港府綜合盈餘為572億元,大大超出此前預期的163億元。當樓市泡沫破裂之後,賣地收入、印花稅收入等都會大幅縮減,衝擊港府的財政,形成本幣貶值壓力。

所以,現在港幣匯率所受到的衝擊,金管局可以用拋售美元儲備來應對。但並未改變香港經濟、金融錯位的問題,還會造成股市和樓市基本面的惡化,進而威脅到匯率的根基。所以,拋售外匯儲備並不能從根本上改變什麼。

現在觀察,金管局只能採取通過拋售美元儲備保匯率的措施,但如果不能穩定經濟與金融基本面這一無形的「敵人」,最先倒下去的很可能是股市和樓市。

無論中國央行還是香港金管局,必須解決香港經濟嚴重依賴大陸,而貨幣政策又需要緊跟美聯儲的貨幣政策的問題。這種錯位效應才是問題的根本,同時又不能傷害香港自由港的地位。

這也應該是考驗管理者智慧的時候了。