【看中國2019年3月23日訊】美債收益率曲線,基本上是短期美國政府債券(如兩年期國債)和長期政府債券(如10年期國債)的利率差異。

通常情況下,當經濟狀況良好時,長期債券的利率將高於短期利率。額外的利益是在一定程度上彌補強勁的經濟增長可能引發價格大幅上漲的風險,即通貨膨脹。然而,最近,長期債券收益率一直在緩慢上升 – 這表明交易者擔心長期增長 – 即使經濟顯示出充足的活力。

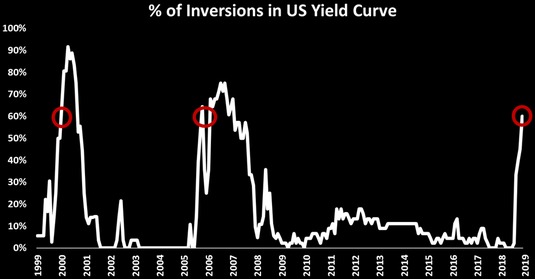

2019年3月22日,美債收益率曲線出現了驚人的反轉。對於新興市場股票多頭來說,反轉可能是一個可怕的字眼。過去25年中有四次,美國國債收益率曲線反轉引發了市場情緒的急轉。除了最早的一次之外,其他幾次都標誌著股市長期下跌的開始。3月22日週五,這個廣為人知的美國經濟衰退預兆--反轉--再次發生。

歷史上出現的美債收益率曲線的反轉百分比(來源:彭博社)

回顧歷史,1998年9月美債收益率曲線反轉的這一天,新興市場股市跌至七年低點。從隨後一天開始,新興市場股市開始了為期17個月的反彈,給投資者帶來131%的回報。然而,在最近的三次案例中,即2000年4月、2006年2月和2007年7月,之前攀升的股市在美債曲線逆轉之後都出現了急劇下跌。

所有這些都暗示,3月22日(週五)的事件對於多頭來說可能是壞消息。發展中國家股市2019年開局走勢甚佳,自12月以來的回報達到10%。

美國央行決策者3月20日(週三)下調了經濟增長和利率預測,大多數官員現在預計今年不會加息。新興市場交易者最初對這種鴿派轉變表示歡迎,在美聯儲政策決定公布後的幾小時內推動MSCI新興市場指數走高。而3月22日本週五,在德國發布慘淡的製造業數據之後,該指數創出兩週最大跌幅。

歐美製造業數據疲軟、美債收益率曲線倒掛發出衰退預警訊號,加重了市場對全球經濟前景的擔憂情緒。當天的美股大幅收跌,三大股指中,道指下挫逾460點(或1.77%),標普500下挫54點(或1.9%), NASDAQ指數大跌196點(2.5%)。