【看中國2020年7月31日訊】中共新冠病毒開始全球大流行之後,世界主要央行都立即開啟了貨幣寬鬆政策,這樣做的邏輯是,隨著病毒流行,人們的消費會驟降,供過於求就會讓商品市場面臨價格下跌的威脅。

事實也是如此。隨著中共病毒(又稱新冠狀病毒,COVID-19)的全球大流行,國際油價出現暴跌,近月原油期貨價格甚至一度到了負數。

隨著商品的價格下跌,經濟活動就會面臨通貨緊縮的威脅。通貨緊縮意味著貨幣升值,債務也隨之升值,負債主體的償債壓力就會急劇增長最終引發債務危機,所以此時,央行就應該通過降息避免經濟陷入通貨緊縮的狀態。

在一系列經濟數據上也可以清晰地看到這種軌跡。今年1月到5月,美國的通脹率分別為2.5%、2.3%、1.5%、0.3%、0.1%,通縮的跡象明顯,這就是美聯儲快速降息並快速擴張資產負債表(即向市場中投放基礎貨幣)的依據。

警惕通脹轉通縮的勢頭

然而,中共病毒全球大流行所引爆的經濟問題,與一個世紀以來世界上出現的任何一次經濟危機都不一樣,無論以往的經濟危機多麼嚴重,人們的活動不會被大規模封鎖,還可以進行相對正常的生活與生產活動。

當經濟危機爆發的時候人們的需求驟降,但供給卻還正常,有些企業在需求萎縮的時候為了換取現金流甚至還需要低價傾銷,導致供給壓力加大,價格下跌的壓力也加大,這就導致通貨緊縮的威脅像海嘯一樣到來,這時,央行採取寬鬆的貨幣政策以抵禦通貨緊縮的做法是合理的。

但中共病毒的全球大流行所帶來的影響與以往的經濟危機是有明顯區別的,在需求暴跌的同時,全世界數億甚至數十億的人們被禁足,生產活動被破壞得就更加嚴重,雖然商品市場在短期體現出通貨緊縮的壓力,但隨著生產中斷、供給暴跌之後,就會快速反轉體現出通脹的壓力。

這種力度有多猛?筆者預計很可能是我們從未曾經歷過的那麼猛烈。通貨緊縮和通貨膨脹的轉換在經濟數據上已經清晰地體現了出來。

美國6月的年通脹率是0.6%,與5月的0.1相比出現了快速的反轉。歐元區也一樣,3月至5月的通脹率分別為1.0%、0.7%、0.1%,這一時間段明顯體現出通貨緊縮的壓力,但6月的通脹率卻是0.3%,也是逆轉的勢頭。這種現象不僅出現在歐美等國家,也出現在發展中國家。3月,阿根廷的通脹月率尚為3.6%,隨著新冠疫情的爆發,在4月大幅回落至1.4%,但5月和6月就出現了明顯的回升走勢,分別為1.5%、2.0%。

必須注意的是,無論美國還是阿根廷的通脹回升都不能簡單歸結於疫情減緩、需求回升的因素,因為美國和南美洲的疫情目前還處於加速爆發的態勢。

顯然,5月和6月的通脹回升由貨幣加速貶值所推動,更重要的是,這應該意味著中共病毒的全球大流行對全球生產活動的破壞所造成的供給下滑開始發揮作用。

中共病毒還會長期在世界流行這基本上已經是很多科學家的共識,這意味著供需兩端低迷的狀態將是常態。

但是,生產所受到的打擊是全面性的,無論生活必需品還是工業用品的生產都會受到同樣的打擊;而需求方面受到的打擊卻是結構性的,非必需品的需求受到的打擊會很嚴重,但必需品的需求所受到的打擊會比較小,這就是通脹在短期內即掉頭向上的根本原因。

目前,無論美國還是阿根廷,都是世界上最主要的商品生產國,美國如今已經是世界上最大的原油生產國,美國與阿根廷也都是世界上主要的糧食、肉類出口國,它們出現通脹掉頭的信號是十分值得警惕的。

瘟疫過後將啟動飢荒經濟

瘟疫的全球大流行對世界的影響絕不僅僅體現在影響人們的生產與生活方式,代表的是地球生態的全面變化。比如,歷史上任何一次大瘟疫之後緊隨其後的都是飢荒,瘟疫影響了人們的生產活動自然是一個原因,更重要的一個原因是:瘟疫大流行時期毫無例外都是太陽活動十分低迷的時期,由於太陽對地球的輻射強度大幅降低,無論是新病毒還是過去就已經存在的病毒(甚至包括那些遠古時期就已經存在的病毒)就會加速活躍,就讓病毒具備了全球大流行的條件。

同時,太陽輻射強度很低的時期不僅會創造病毒全球大流行的條件,也會讓各種蟲卵加速繁殖,形成蟲害等災害的大規模爆發,這會進一步衝擊農業生產活動,推動飢荒的到來。

所以,瘟疫大流行之後,毫無例外都會出現飢荒。而飢荒的經濟學表述方式就是商品價格高速上漲甚至發生商品短缺。

未來,通脹將快速走高

也就是說,現在的基本麵條件已經決定,未來通脹將快速走高!當通脹快速走高的時候,黃金就會閃光,中共病毒所孵化出來的黑天鵝就會飛翔起來。

第一,在通脹開始快速走高的時間段,意味著紙幣正在出現快速貶值。更嚴峻的是,由於美歐各國的政府債務率正在快速飆升,加上現在是經濟蕭條時期導致政府的財政收入銳減,要維持政府和社會的正常運轉,對借貸的依賴性就會更為嚴重,此時,貨幣部門就沒能力應對這種貨幣快速貶值的過程。

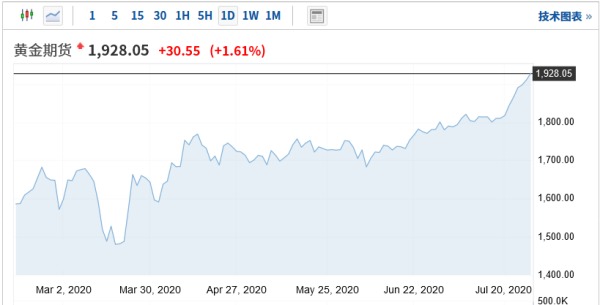

紙幣快速貶值就讓國際金價從本月開始出現了飆漲。這一飆漲的過程看起來在很短的時間內還不會結束。

今年3月份以來國際黃金期貨價格日K線走勢圖(網路圖片)

到了金價連續上漲、將市場的流動性耗盡的階段(流動性耗盡的時間點應該在國債收益率上觀察),由於流動性耗盡導致市場利率開始走高,股市等資產價格快速下跌,就會出現流動性匱乏的現象。

利率走高(貨幣開始升值)、流動性匱乏就將抑制金價,甚至推動金價階段性轉跌。

第二,前面已經說過,現在的資產價格上漲是由兩個因素決定的:

其一是資金成本下降,中共病毒全球大流行之後,美聯儲立即將利率調整到0∼0.25%並快速擴張資產負債表,資金成本的下降推動了股市和樓市價格的上漲;

其二,由於經濟復甦的尾期進行實體經濟活動的資本投資收益率下降,實體經濟中的資本就會析出,有些資金就會加入到資產價格領域進行逐利,也推動了資產價格上漲。

但是,當通脹掉頭向上的時候,無論央行是否收縮貨幣,市場的資金成本都會上升,資產價格就會掉頭向下。當市場的流動性被耗盡之後,股市會快速向下。

第三,如今是經濟活動十分低迷的時期,這種低迷程度或許只有1929年的大蕭條才可以與之類比,無論家庭部門還是政府部門由於收入增長停滯甚至萎縮導致資金鏈繃十分緊張,當資金成本上升之後,違約過程就會加速,資產價格繼續承壓。

第四,當資產價格掉頭向下之後,金融機構的壞賬就會加速積累,這就讓整個金融體系的流動性更加緊張,推動市場的資金成本繼續上升,繼續反作用於資產價格。

國際金價的快速飆漲與經濟內部問題的快速惡化是相伴相生的,金價的飆漲也就意味著黑天鵝即將開始飛翔。