【看中國2021年3月1日訊】最近,全球金融市場的突發事件越來越多了,繼前些天美國納斯達克指數閃崩4%之後,2月24日,香港因為財政虧空計畫徵收印花稅,香港恆生指數暴跌3%,同時也導致中國A股市場一片血雨腥風,大有股災要來的架勢。今天主要和大家分析一下香港加征印花稅到底是為了殺雞取卵救財政還是為了提前給處於高位的股市泄洪,應對外圍可能會到來的金融風險。加征印花稅的突然舉動,是否會把港股帶崩呢?

香港印花稅的消息,一開始並非官方渠道傳出來的,因此,起初大家沒有很擔心。然而,後續得到了官方「認證」,並正在打算提交法案。據香港經濟日報消息,香港財政司司長陳茂波宣布:香港計畫將提高股票交易印花稅,由0.1%提高至0.13%。據券商測算,本次香港上調印花稅約30%,調整後將使總交易成本上升至0.3877%,總成本提高約8%。這將對港股市場構成直接利空。

消息一出,真是石破天驚。當天下午香港恆生指數直線下跌,盤中跌幅一度超3.5%,對於港股來說可以算是暴跌了。150億資金火線撤離,港交所股票一度暴跌12%。A股方面,上證指數也被帶崩,最低跌至3531.59點,跌幅超過2.7%。截至收盤,滬指收跌1.99%,深成指跌2.44%,創業板跌3.3%。A股的頭部特徵已經非常明顯,很多人質疑這輪牛市已經走到頭了。

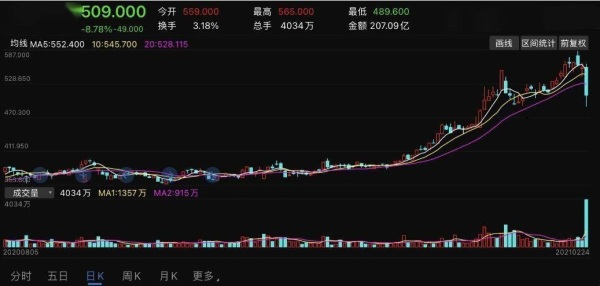

近期港交所股票價格日K線走勢圖(網路圖片)

1993年之後,港交所沒有再上調過股票交易印花稅。2020財年,股票交易印花稅佔港府財政收入的25%,推測此舉是為了彌補疫情期間增加的財政支出,來填補財政的窟窿。如果再不找新的渠道去搞點錢出來,那麼,後面財政是要出問題的。而從工資、房產裡面找錢,很難,畢竟香港的失業率現在創了新高,因為反送中和疫情封鎖,香港的房地產、旅遊、金融、零售等幾大支柱產業很蕭條。大家日子都不好過,這個時候去徵稅肯定是蒼蠅腿上刮肉,除了引起民憤,收不上來什麼錢。所以,火爆的股市恰恰成了薅羊毛的最好地方,反正查下來大家兜裡都有現金,不差這點錢。

經過核算,如果印花稅真的被提高,那麼,可以多收80億港幣的財稅。確實,大家沒有聽錯,香港政府就是為了多收80億港幣的稅收,對香港的金融核心股票市場增加印花稅。難道香港政府不知道,2007年中國A股的牛市就是因為印花稅被毀掉釀成了股災的嗎?

香港的財政難道真的已經窮到了缺這80億港幣過日子的地步嗎?如果是真的到了這一步,那說明香港的經濟蕭條已經困難到了難以想像的程度。如果不是,香港政府為何要以港股、大A同日暴跌為代價?要知道,這些可都是社會頂層精英制定的政策提案,是不可能不清楚印花稅出臺對市場的衝擊的。如果沒有更為重要的原因,在香港經濟並不好的前提下,尤其是疫情管控程度遠遠比中國嚴格的背景下,為什麼要為這點細碎銀子搞成一地雞毛?

大家都知道,美國拜登政府又要大規模經濟刺激了。不僅是1.9萬億美元,後面還要折騰萬億美元級別的大基建。最為關鍵的是,鮑威爾也說了,忽略通脹,堅定放水。在這樣的背景下,未來美股再創新高,也只是時間問題了。然而,這對於後進國家和地區而言,未必是什麼好事情。因為,美元流動性的過剩意味著全世界其它地方的被動寬鬆,會進一步刺激出更大的泡沫,造成當地金融市場的脆弱,非常容易受到國際資本進出的衝擊。也因此,在日股剛剛到達3萬點的時候,日本央行就開始討論後面是不是要停止購買股票了。

股市處於高位,都很慌,就怕搞出點事情,然後大家一起吃不了兜著走。而眼下的中國金融市場正處在不斷開放的過程中,港股更是打通內外的橋頭堡。很多國際資金經過香港進入中國的股市,也有很多資金經過香港進入國際市場。

結合東南亞危機來看,在經濟基本面不算好的前提下,大量外資湧入炒作資產,如果處置不當,是很容易搞成重大危機的。前段時間中國這裡提出大家未來可能可以用自己每年5萬美元的外匯額度炒作美股,其實就是要強化人民幣匯率的上下波動,避免出現人民幣單邊升值的風險。因為一旦單邊升值的預期形成,就會推高人民幣匯率,不管是對貿易還是匯率,都會帶來風險。

當年泰國就是被「高匯率+資產泡沫」推升了本國的金融脆弱度,然後,人家一旦做空,直接倒地。很明顯,大陸這裡在引入外資的時候,其實也在布局要提前釋放金融風險。

1月下旬至今,中國央行多次回籠市場流動性,就是為了給單邊上揚的大A適度降降溫,短期不要炒過頭了。那麼,這個事情跟港股有什麼關係?

港股其實是中國對外金融開放的橋頭堡,如果港股被外圍資金瘋狂做空,則大A股勢必會被連帶。尤其現在大量內資機構大量資金投入港股,真的有點什麼問題,內資機構損失慘重,那就是大陸儲蓄的流失,是嚴重打擊經濟,甚至可能演繹成一定規模的金融危機。所以,現在中國政府是有些矛盾的。一方面不希望香港股市跌,畢竟因為國安法,全世界資本很多都在撤離香港,如果香港金融市場衰退,港股不行了,會打擊香港經濟及金融業的信心,同時也會打中國政府的臉。這也是香港封鎖如此嚴重,但大陸還是有不少資金南下進入香港炒港股的主要原因。同時中國政府也不希望港股大漲,擔心過度火爆行情,會給外部做空香港金融市場提供機會,同時也擔心未來一旦美聯儲收緊貨幣,外資撤離會對香港金融市場帶來衝擊,進而也擔心中國的A股市場被牽連。

反之,在現在港股熱情剛剛起來的時候,直接澆一瓢涼水,打擊市場過度炒作的熱情。如此,則港股熱情可以大幅下降,適度釋放部分市場的風險,為後面外圍市場金融風險外溢所帶來的負面衝擊,提前布局。

前段時間中國央行已經說了,要「防範外圍金融市場風險外溢對我國的衝擊」,這個提示已經很明顯了,只不過很多人忘記了,這裡的「我國」肯定是包括港股的。

防範金融風險,既意味著市場不能單邊拉升過猛,又意味著市場也不能單邊瘋狂下跌。這個話適合大A股,也適合港股。事實上,本次事件充分說明,港股已經成了大A股的重要護城河。只是這種突然的操作,必然會讓很多散戶血流成河,成為新一輪被收割的韭菜。

就算這輪A股的牛市中,其實很多散戶也只是賺了指數沒賺錢的,但是類似香港加征印花稅的黑天鵝,倒是能割不少韭菜。當然,這樣說並不意味著A股會有暴跌的風險。畢竟現在強行把樓市壓住,出口形勢也開始黯淡,居民又不肯消費,地方債務龐大無法支持超大規模的大基建,在需求端如此困難的前提下,疫情的負面影響還在,加上還有那麼多超發的貨幣,中國股市真要隨隨便便崩盤也不太可能。但是,這和機構收割韭菜並不衝突。賺了指數賺不到錢就是很典型的例子。

中國政府最希望的可能是製造一個慢牛,甚至搶在美國大刺激之前先擠掉泡沫,反而後面可以輕裝上陣。如果中國不擠掉股市泡沫,主要是港股的,美國這波大刺激實際落地後,通脹的上漲將帶動美國的債券收益率飆升,未來一旦美股泡沫破滅,港股和A股可能都會被帶進溝裡,到時再出手可能就來不及了。