【看中國2022年12月26日訊】日本央行還是出手了。

2022年12月20日中午,日本央行發布政策聲明,將日本10年期國債收益率目標上限從0.25%上調至0.5%左右。同時,日本央行宣布,新的YCC(收益率曲線控制,Yield Curve Control)區間為正負0.5%之間。這種擴大收益率曲線控制區間的做法,大致可以理解為提升了日本的中長期利率。日本的國債期貨聞聲跌停,國債收益率直衝7年來的最高點,股市也隨之大幅度下跌。

先來解釋一下YCC(收益率曲線控制,Yield Curve Control)。

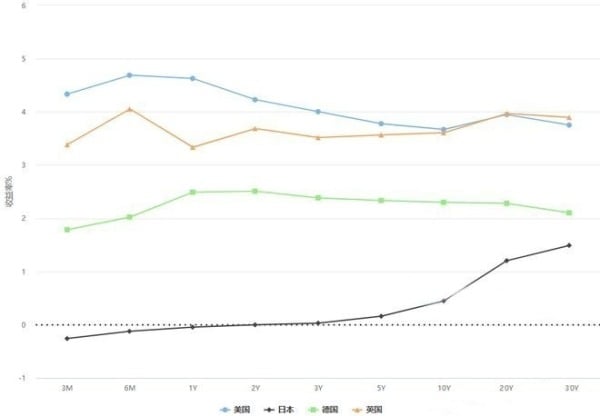

通常情況下,短期債券的收益率較低,而長期債券的收益率較高(就像短期存款的利率低於長期存款一樣),以債券的期限長短為橫軸(從3個月、6個月到20年、30年),以債券的收益率為縱軸,畫出來一條線,就是收益率曲線。

下面這張圖,就是2022年12月1日西方最主要的四個國家美、日、德、英的國債收益率曲線。

2022年12月1日西方最主要的四個國家美、日、德、英的國債收益率曲線(網路圖片)

所謂的收益率曲線控制,就是央行通過在市場上買入和賣出不同期限的債券,讓國債收益率曲線滿足某種條件。具體到日本來說,2016年日本央行宣布實施YCC,將短期國債收益率維持在-0.1%;將10年期國債收益率維持在0%,且對每日浮動上限有所限制,最初是±0.1%,後來調整為±0.25%,現在這一次,將其調整為±0.5%。

更進一步,在日本央行宣布調整YCC區間之後,日本國債收益率曲線中,除一年期及以下的短期票據外,2年期往上的所有日本國債基準收益率均已位於了正值區域。

日本的負收益率國債規模接近清零,在世界範圍內也有重要的象徵意義。因為違反財富和貨幣的自然法則,名義上的0利率或負利率,理論上說就不應該存在,但自2014年以來,在各國政府和央行對於債券市場的極端操縱之下,荒唐的負利率債券在歐洲和日本相繼出現。到了2020年底,全球的負收益率債券總規模,達到了驚人的18萬億美元,幾乎佔了全球市場債券總規模的1/4,這個規模甚至超過了中國GDP的規模。

這些負收益率債券,基本上都是日本、歐元區或者北歐國家的國債,還有一些信用特別良好的歐洲和日本企業發行的債券。不久之前,我們還曾痛批這些荒唐的負收益率債券,認為製造它們和購買它們的人,都應該遭受「天譴」。

「天譴」,終於在2022年到來。

隨著美聯儲的加息,除日本之外的其他主要西方國家,國債收益率紛紛快速抬升,負收益率債券的價格則紛紛暴跌,全球負收益率債券的規模也急速縮水。2022年2月上旬,全球負收益率債券的總規模就縮水到了4.9萬億美元,而負收益率債券的發源地歐洲,負收益率債券規模更是急劇收縮至1.9萬億美元,剩下3萬億美元負收益率債券,主要是日本的國債。到了2022年4月,所有的負收益率公司債,在市場上全部消失;到了2022年8月,德國3個月國債收益率轉正,歐洲的負收益率國債基本消失。

在日本調整其YCC政策之後,如今全球的負收益率債券總規模,已經降至不足7000億美元,想想一年之前11萬億美元的規模,簡直恍若隔世——而所有那些買入負收益率債券的人和機構,也遭受到了他們應有的「懲罰」。

在邁入2022年之前,其實全球範圍內依然有多家央行秉持負利率政策——例如,歐洲央行、瑞士央行、瑞典央行、丹麥央行、日本央行等,隨著一整年的全球加息浪潮,如今全球範圍內依然奉行負利率政策的央行,已經只剩下了日本央行這一根「獨苗」。

投行高盛預計,在日本央行意外擴大基準國債收益率波動區間後,其下一步的行動,很可能就是會徹底取消負利率。

日本央行為什麼是最後一個響應全球加息浪潮的國家?

——是因為日本的政府債務負擔最重,所以它最不願意加息!

政府債務負擔沈重,為什麼就不願意加息呢?

——因為,每次加息之後,龐大的債務,很低的利率也會產生很大的利息負擔,而負擔很快就會轉變為新的政府債務,由此導致政府的債務負擔更加沈重,更加束縛政府的支出。

根據世界銀行的數據,截止2022年三季度,日本政府債務達到了驚人的1251.4萬億日元,而其過去連續4個季度的GDP總額只有544.9萬億日元,這意味著日本的政府債務/GDP,達到了驚人的230%,在全世界所有經濟體中排第一,而且遠遠超過其他經濟體——實際上,其他全球主要經濟體,政府債務負擔最重的,也連日本的一半都不到。

把日本政府債務看做一個整體,假定其債務整體上需要8年置換一輪,不太嚴謹地算一下,日本央行每提高0.1%的利率,就意味著日本政府需要額外支出1564億日元的利息,而這個利息,馬上就會再度轉換成日本額外的政府債務。

這就是日本央行遲遲不願意加息的原因。

那麼,日本政府,究竟是如何積累起如此龐大的債務的呢?

答案一點兒也不複雜——就是長期的入不敷出。

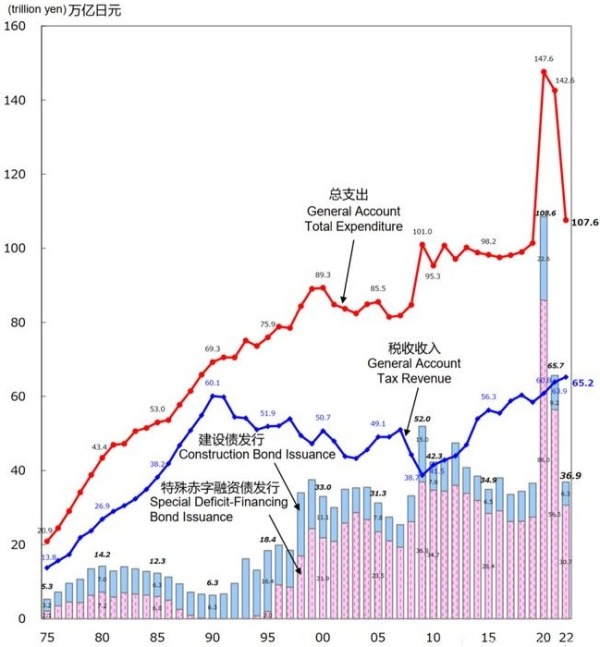

下面這張圖,就展示了1975年迄今日本政府每年的稅收收入、總支出以及發行債券的情況。

1975年迄今日本政府每年的稅收收入、總支出以及債券發行情況一覽(資料來源:日本內務省)

1990年之前,因為經濟發展較快,日本政府收入和支出都同步增長,政府債務並不是什麼大的問題,但泡沫經濟破滅之後,日本政府支出仍然持續增長,而稅收收入卻踟躕不前,就只有靠發行政府債券來籌資,由此導致了日本的國債規模一路上升。

從支出端來看,1990年之後,因為人口老齡化加劇,所以日本的社保開支劇增,這讓日本政府額外增加超過400萬億日元的支出,而對地方政府的轉移支付,又額外讓日本政府支出近100萬億日元。

從收入端來看,經濟下行以及減稅導致的日本中央政府稅收下降,將近200萬億日元。

支出-收入加和一下,就給日本政府增加了700萬億日元的債務,這就是日本政府超高政府債務負擔的來源。

日本社保,早已入不敷出,全靠政府發債硬撐。日本的社保福利開支在90年代以後急劇上升,且開支中,由中央政府公共開支承擔的比例越來越高,現在已經到了近40%,每個財年花銷超過50萬億日元,相比之下,日本政府近年來的稅收收入一年也就在50萬億日元左右。

更麻煩的是,這個問題目前還看不到解決的盡頭,而且會愈演愈烈。

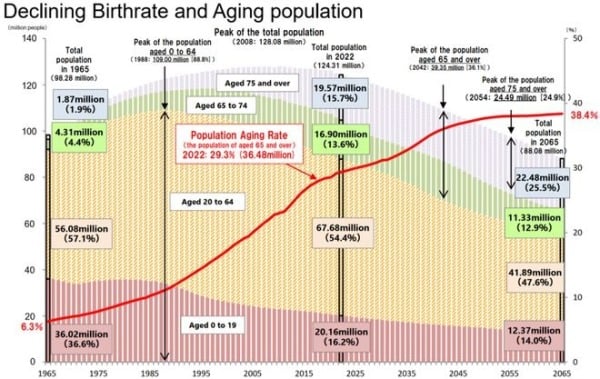

日本的人口老齡化問題,可謂是全世界都知道。到2025年,日本超過65歲的老年人將佔總人口的三成;至2040年,日本兩代嬰兒潮都將老去,65歲以上老人佔比提升至35%,屆時超過65歲的老年人將花去國民醫療開支的一半,同時他們還需要領取基本養老金……

日本下降的出生率與上升的老齡化人口數據(紅線)對比(括弧李斗數字代表佔日本總人口比例)

(數據來源:日本內務省)

伴隨著日本愈演愈烈的老齡化問題,日本政府的債務問題,幾乎沒有緩解的可能。

詳細分析日本的人口年齡段數據,我們會發現,從2016年開始,日本達到或超過75歲的老年人,總數量已經超過65-74歲的老人——而眾所周知的是,75歲以上的老人,在醫療支出和長期護理的花費上,更是要遠遠超過65-74歲年齡段的老年人……

如果說,2016年迄今的日本,在政府債務問題上已經足夠糟糕的話;那麼,2025年以後的日本,政府債務問題上只會更加糟糕;2040年以後的日本,政府債務將堪稱世界級的大災難!

在2022年這一輪的美聯儲加息中,日元的持續貶值,一方面固然是國債收益率之差所造成的,但另一方面,也不乏因為日本人口老齡化而看衰日本國運。

正是在基本確認美聯儲加息終點的情況下,日本央行才小心翼翼的、裝模作樣的,將日本10年期國債收益率調整為±0.5%的區間,但想要讓日本央行再繼續提高利率,恐怕比登天還難。

因為,無論是人口年齡結構,或者是政府債務——從2016年開始,之後每一年的日本,都是再之後幾十年內,最好的日本。