【看中国2017年3月11日讯】北京时间3月9日上午,中国国家统计局公布了2月份的CPI(居民消费价格)和PPI(工业生产者出厂价格),其中CPI的同比涨幅让人震惊:竟然只有0.85%!

受此消息影响,投资者信心低迷,股市、债市、期市等都出现了明显跌幅。

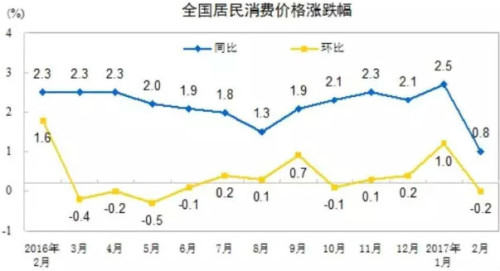

0.85%是什么概念?我们先看下面这张图:

2016年2月以来中国的CPI走势图,其中的蓝线是同比涨幅(网络图片)

可以看出,今年1月的CPI出现了跳水走势。

对于这种异常走势,中国国家统计局的解释是:第一,食品价格出现了回落;第二,节后出游人数减少,机票、酒店、门票等价格大幅回落。总之,是在强调今年春节前移到1月的因素。

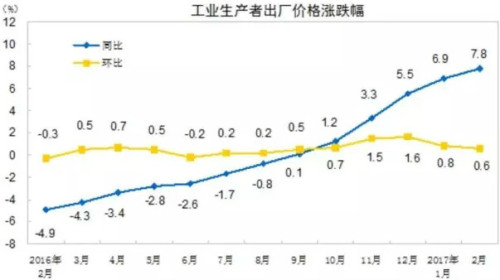

但另一方面,PPI(工业生产者出厂价格)却势如破竹,同比继续大幅飙升:

2016年2月以来中国的PPI指数走势图(网络图片)

PPI同比涨幅达到了7.8%。在工业品出厂价格这样大幅反弹的情况下,CPI竟然大幅跳水,这不能不让投资者担忧一件事:前一个阶段,几乎被机构投资者普遍认同的“周期复苏”很可能只是“南柯一梦”,至少是复苏的强度远低于预期——所以,这才是问题的关键所在!

“周期复苏”是什么意思?其实就是说:由于美国经济复苏,以及川普(特朗普)新政(大基建+减税),再加上中国的“大基建+PPP”,全球经济即将进入复苏周期。正是基于这种判断,大宗商品价格出现了反弹,在中国期货市场里“黑色系”(焦炭、焦煤、螺纹钢、铁矿石、轧板等)涨幅显著。

但也有一批研究者持反对态度,最著名的就是去年年底英年早逝的“周期天王”周金涛。他认为:

1、2016年四季度到2017年上半年,有可能是中国资产最差的时间;

2、2017-2019年商品将二次探底,价格当在2015年低点附近;

3、房地产将在2017年见顶并开始回落。

海通证券的首席经济学家姜超也提出了类似的观点,其通过公众号发布的文章题目就叫“繁荣顶点 安全至上”。他认为,到2017年下半年,地产投资或面临大幅跳水,届时经济或有极大的下行风险。而从2016年12月开始,随着货币利率的大幅上升,股债一度齐跌,商品高位震荡,意味着经济已经步入滞胀期。而2017年2季度将是从滞胀向衰退转化的关键时期,这意味着“现金为王”应是当前主要策略,主配黄金和现金等安全资产,逐步减少商品和股票类资产配置,而随着利率上升应逐步增加债券资产的配置。

但CPI的最新数据(2月0.8%,前两个月1.7%),说明了滞胀中的“胀”可能不存在。同时也意味着,周期复苏力度偏弱,甚至子虚乌有。

但由于美元即将进入快速加息周期(3月必有一次加息,6月也很可能有),再加上川普的威力、中国防风险防泡沫的大背景,货币政策很难再次放松。所以,经济可能会出现一段紧日子。

而股市也面临着IPO节奏加快的压力。所以股市率先做出了反应,上证指数跌了20多点,石油、煤炭、船舶等周期板块跌幅居前。一般来说,“两会”期间主力会护盘,所以CPI数据公布的当天,股市并未能完全释放CPI跳水带来的忧虑。

至于期货市场,接近7成的主力合约在下跌,跌幅居前的是沥青、镍、玻璃、胶板等品种。

同一日,央行在货币市场上“袖手旁观”,没有发起新的逆回购,结果造成市场里的资金连续第十一天减少。同时,人民币汇率最近几天也在贬值。这些,显然都是为了迎接风雨交加的下周三、周四。

2015年以来美元对人民币汇率的周K线图,最近又重启小幅贬值(网络图片)

预计美国当地时间3月15日,即北京时间3月16日凌晨,美联储将有99%的几率宣布加息。美国3月9日天已经公布的“小非农”就业数据,是出人意料地好!

笔者的结论:

1、由于PPI和CPI目前存在巨大的剪刀差,所以中国经济重回通缩可能性不大,但或将脱离通胀的黄金区间(2%到3%)。至于通胀压力,则基本消除。

2、CPI低于黄金区间,让央行很难快速收紧货币政策;由于美元加息和特朗普新政的压力,暂时也看不到重新放松的可能。估计3到6月货币政策仍然偏紧,以适应美元的快速加息。

3、近期部分城市的楼市再度回暖,但从趋势上看,2017年不支持上涨,未来还会有政策出台。从两会传递的信息看,官方更怕大跌。所以,楼市入冬仍然需要时间。

4、今年是投资难度极大的一年,股市、债市、期市和楼市,都能看到机会,但很难抓准。散户亏钱的几率很大。

央行3月10日晚间公布的2月份的中国经济核心金融的最新数据是:

2月份新增人民币贷款1.17万亿元人民币,预期9500亿。2月份社会融资规模增量1.15万亿元人民币,预估1.45万亿。2月份M2货币供应量同比增长11.1%。

上述数据显示,央行仍在轻踩刹车,广义货币M2同比增速继续下降,去年同期是13.3%,上月是11.3%。这对于楼市、股市来说,都属于偏空的消息。但值得注意的是,M2和M1增速的剪刀差在连续几个月缩小之后,又开始显著加大。