过去30年,中国经济所走过了怎样的历程……(看中国合成图)

【看中国2017年10月24日讯】(接前文)

第二章 卅年风雨

一般而言,各国央行主要是通过三种形式发行基础货币:第一,向商业银行提供借款;第二,以本币兑换从各经济主体挣回来的外汇;第三,向政府或各国字号单位提供借款。这三种方式发行的基础货币之和,再加上其它一点零零碎碎的资产,就是央行的总资产。从这个意义上来说,央行总资产与基础货币发行量,是基本等同的。对像美国这样的国际货币发行国来说,正如我们在第一章所讲述的,第三种方式是最主要的货币发行方式,比如2011年,美联储29300亿美元的总资产中,持有美国政府各类债券26224亿,占总资产的比值达到89.5%。到2017年7月,美联储总资产45120亿,其中持有美国政府各类债券42423亿,占比94.0%。这其实就是美国以政府债形式发行基础货币,美国政府的信用,就等于美元的信用,两者之间是相互绑定的。

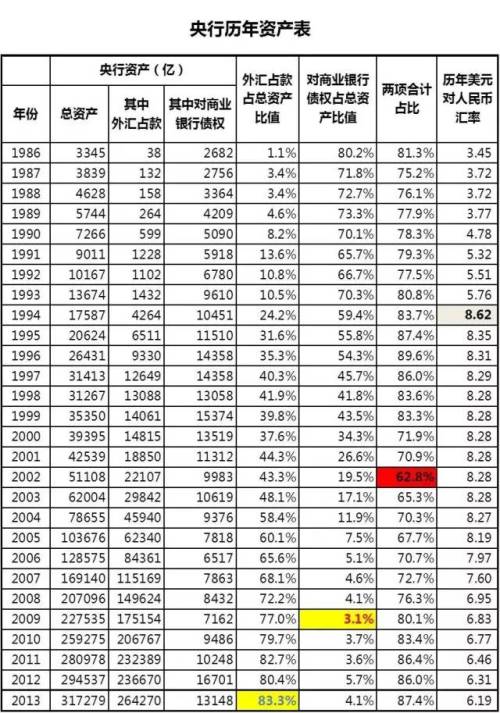

而像中国这样的国家,则主要是通过前两种方式发行基础货币,第三种方式事实上使用得很少。以2016年为例,中国央行总资产343712亿,其中外汇占款(也就是历年兑换外汇而印出来的人民币总额)219425亿,占比63.8%;对商业银行借款84739亿,占比24.7%。两者合计达到了88.5%。至于向中央政府的借款,总额只有15274亿,占央行总资产的比值只有4.4%。中国政府事实上无法提供足够的信用,用于货币发行。基于这样的判断,我们来认真的梳理一下,从1986年至今,央行总资产中的外汇占款以及对商业银行债权的数据演变,看看在这三十年里,中国在货币发行领域到底经历了什么的惊心动魄的故事。

中国央行1986-2013年间资产负债表一览(网络图片)

1986年中国的改开初期,中国的央行总资产3345亿,其中外汇占款38亿,占比仅1.1%;而对商业银行的借款规模高达2682亿,占比高达80.2%。可见,在这个时候,中国的印钞方式,主要就是央行向各大商业银行提供借款。

但是,请注意这个但是:中国的商业银行与欧美国家不同。中国的商业银行基本上都是国有银行,央行向商业银行的借款,基本上都提供给了中农工建交这五大行。事实上,这五大行的信用,都是政府信用、国家信用,或者说,1986年中国央行向商业银行提供的2682亿的名义上的借款背后,都是由政府进行最终的信用背书。也就是说,整个1980年代,中国都是依靠自己的政府信用在发行货币。按某些经济学家津津乐道的说法,这就是所谓的主权货币,不依赖美元加持就能独立获得信用的货币。然而事实是:这个所谓的主权货币是虚假的,根本经不起任何考验。

1986年,美元兑人民币的中国官方汇率是1:3.45,但是黑市汇率一直都在8到10之间浮动。中国政府试图以低廉的官方汇率吸纳外资,自己来占便宜,算盘确实打得很好。但是外国人都不傻(除了一些爱国港资企业,以及少数几家基于政治目的欧美日企业,比如可口可乐和丰田之外),基本上就没有外资企业上这个当,根本就不愿意在中国大规模投资,也不愿意敞开了跟中国做生意。1980年代的改革开放之路,其实走得极为艰难。中国要坚持主权货币的道路,守住3.45的汇率,代价就是经济根本发展不起来。在外贸数据上,整个1980年代,有8年都是逆差状态,单1986年的贸易逆差就有120亿美元。这种持续的外贸逆差情况,当然无法守住外汇储备,由爱国港商投资带来的外汇储备很快就见了底。1983年的外汇储备数据为89亿美元,算是80年代的峰值,到1986年已经下降到21亿美元的谷底,1989年也就是勉强恢复到56亿美元。就这么磕磕碰碰的发展到1990年代初,不光是美元有黑市,在价格双轨制之下,全国范围内,几乎所有商品都有黑市,这已经是经济失控的象征了。人民币信用根本得不到老百姓的信任,官方无法再为任何商品制定价格,老百姓也习惯了不使用官方价格去购买商品。这种局面如果持续下去的话,那真是万劫不复。

想要平抑物价,恢复人民币的购买力,唯一的办法,就是人民币持续的贬值,以吸引外商投资,促进商品出口,增加外汇储备,以美元的信用,来支撑自身信用已经崩塌的人民。指望中国政府打着商业银行借款的旗号为货币发行提供终极信用,这已经是不现实的事。在数据上,1990年的官方汇率是3.78,到1993贬到了1:5.76。然而,这种贬值幅度跟黑市上的汇率相比依然不够看,到1993年,中国经济终于走到了崩塌边缘,当年度消费物价涨幅高达15%,1994年物价涨幅24%,1995年依然高达17%。经历过这三年物价疯涨的国人至今回忆起这三年来都心有余悸。在这样的生死关头下,再羞答答的试图守住汇率已经没有任何意义。于是1994年,人民币汇率因此跳贬到了1:8.62。

在这种持续并且剧烈的货币贬值的刺激之下,中国终于迎来了真正的大规模的外商投资,外贸终于恢复顺差,外汇储备量开始上升。1990年中国实际利用外资额为103亿美元,到97年,利用外资达到90年代的峰值,644亿美元。在外贸数据方面,1990年代只有1年是逆差状态,其它9年都是顺差,1990年的外贸顺差只有87亿美元,到了1998年,顺差规模达到了90年代峰值:435亿美元。在外资持续加大流入的背景下,中国的外汇储备迅速提升,1990年的外汇储备规模仅111亿美元,到1999年已经上升到1547亿美元,上涨了足足13倍!

汹涌而至的外资拯救了中国经济。1990年,外汇占款占央行总资产的比值仅8.2%,到1999年已经上升到了39.8%。而对商业银行借款占央行总资产的比值,则从1990年的70.1%下降到1999年的43.5%。这意味着到90年代末期的时候,人民币信用,已经是由美元和中国的国家信用共同支撑的了,两边基本上平分秋色。

然而这个时候,中国经济遭遇到了一次真正的债务危机。在放开人民币汇率,真正打开国门迎进外资、并随之真正扩大外贸规模之后,国人惊讶的发现,原来除了国企生产的傻大黑粗的产品之外,世界上竟然还有那么多精美耐用的商品,于是纷纷弃国货不用。国企长期积累的技术落后、效率低下的问题在90年代中后期逐步爆发了出来,并因此丢失了市场。麻烦在于,国企身上统统背负着沉重的银行债务,现在国企的产品卖不出去,现金流纷纷断裂,当然就是还不起债。这算是中国历史上第一次真正的债务危机。中国政府迫于无奈,只能通过央行不停地直接向各国有企业输血,也就是直接凭空印钱。体现在数据上,就是从1998年到2002年,外汇占款占央行总资产的比值在40%左右浮动,而对商业银行的借款,倒是从40%一直下降到了不足20%。如此下降的结果,外汇占款与对商业银行借款合计占比,在2002年竟然跌到了62.8%!这意味着有近4成的钱,乃是央行印出来凭空借给了各个国企去吊命。我们这里给几个这样性质的央行资产分项数据:首先是“央行对其它金融机构债权”项数据。这笔钱事实上就是央行借给各种信托机构,让它们再拿给国企花的。1999年央行对其它金融机构的债权规模为3833亿,到2002年上升到7240亿。再比如,2002年央行的资产负债表里突然冒出来一个“其它资产”,规模不小,年底的数据为5266亿。这笔钱当然也是拿去给国企救命的。5266+7240=12506,占当年度央行总资产的比值达到24.5%。总而言之,2002年是中国经济在改革开放之后经济最危险的年份,一个不小心,债务链条就彻底崩断了。

所幸的是,2001年底中国加入世贸,算是彻底打开国门,并完全放弃了主权货币地位。我们也不再坚持国企的领导地位,除了金融、矿产、通讯和运输领域外,其它竞争性领域的国企基本上都被卖掉了。国企员工统统下岗,让他们去外企和民企寻找生路。甚至我们也不再坚持商业银行必须100%国有的政策,五大行纷纷选择在国外上市,中国政府逐步放弃了与商业银行直接捆绑的固有理念。在这种背景下,外资更加汹涌的进入中国,投资到基础制造业领域,中国在新世纪的前十年就成长为真正的世界工厂,生产了全世界超过20%的基础消费品。外资的涌入解救了中国,资金链濒临崩塌的央行获得了庞大的外汇输入,就此变得财大气粗。在数据上,外汇占款占央行总资产的比值迅速提升,到2013年达到峰值的83.3%。而央行对商业银行的借款则迅速下降,2009年下降到谷底的3.1%,2013年也只不过是4.1%而已。至于外汇储备数据,2013年为38213亿美元。这个时候,人民币获得了美元的完全信用加持,牛气冲天,汇率不断升值,到2013年达到6.19。中国经济看起来形势一片大好。这个时候,如果我们再提起90年代初期的通货膨胀和2000年代初期的债务危机,简直没人会相信。

中国人到这个时候,也才过了不到十年的好日子,就把之前遭遇到的磨难忘了个一干二净。全国人民雄心勃勃,要在10年之内实现人民币的“国际化”,把美元打倒在地再踏上一万只脚。在这个时候,我们完全忘记了,这个国家在经济上所取得的所有成就,都是建立在逐步放弃中国的主权货币体系之上,建立在彻底并入美元体系之上,建立在美国的国家信用之上的!直接说吧:美元,已经成为人民币的信用根基。一旦整个趋势逆转,中国经济被排挤出美元体系,那么,我们现在的整个货币体系,都将要遭遇直接的冲击。三十年的风风雨雨,历尽艰辛,中华民族的苦难岁月,算是熬到头了吗?

现在时间到了2013年,在前方等待我们的,到底是什么呢?

(未完待续)