【看中国2019年3月23日讯】美债收益率曲线,基本上是短期美国政府债券(如两年期国债)和长期政府债券(如10年期国债)的利率差异。

通常情况下,当经济状况良好时,长期债券的利率将高于短期利率。额外的利益是在一定程度上弥补强劲的经济增长可能引发价格大幅上涨的风险,即通货膨胀。然而,最近,长期债券收益率一直在缓慢上升 – 这表明交易者担心长期增长 – 即使经济显示出充足的活力。

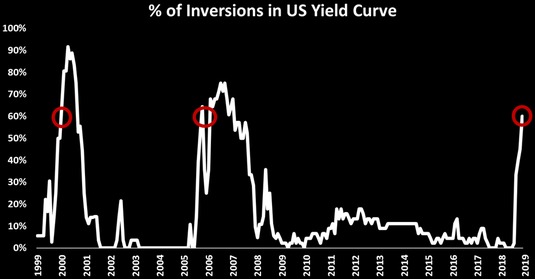

2019年3月22日,美债收益率曲线出现了惊人的反转。对于新兴市场股票多头来说,反转可能是一个可怕的字眼。过去25年中有四次,美国国债收益率曲线反转引发了市场情绪的急转。除了最早的一次之外,其他几次都标志着股市长期下跌的开始。3月22日周五,这个广为人知的美国经济衰退预兆--反转--再次发生。

历史上出现的美债收益率曲线的反转百分比(来源:彭博社)

回顾历史,1998年9月美债收益率曲线反转的这一天,新兴市场股市跌至七年低点。从随后一天开始,新兴市场股市开始了为期17个月的反弹,给投资者带来131%的回报。然而,在最近的三次案例中,即2000年4月、2006年2月和2007年7月,之前攀升的股市在美债曲线逆转之后都出现了急剧下跌。

所有这些都暗示,3月22日(周五)的事件对于多头来说可能是坏消息。发展中国家股市2019年开局走势甚佳,自12月以来的回报达到10%。

美国央行决策者3月20日(周三)下调了经济增长和利率预测,大多数官员现在预计今年不会加息。新兴市场交易者最初对这种鸽派转变表示欢迎,在美联储政策决定公布后的几小时内推动MSCI新兴市场指数走高。而3月22日本周五,在德国发布惨淡的制造业数据之后,该指数创出两周最大跌幅。

欧美制造业数据疲软、美债收益率曲线倒挂发出衰退预警讯号,加重了市场对全球经济前景的担忧情绪。当天的美股大幅收跌,三大股指中,道指下挫逾460点(或1.77%),标普500下挫54点(或1.9%), NASDAQ指数大跌196点(2.5%)。