中国的房价为何是世界第一?(图片来源:Adobe Stock/peshkov)

【看中国2019年4月13日讯】继续讲述生活中的经济学,让我们深入了解房价的内涵。

首先看一张恒大研究院制作的表格:

全球各地部分主要城市房价收入比一览表(来源:恒大研究院)

由表可见,香港、北京、上海、深圳的房价收入比都在40以上,而世界其它主要城市都在22以下,中国的房价独占鳌头。我们经常说要赶超世界先进水平,其它方面先不说,在房价收入比上已经超额完成了目标,本人也有深深的“自豪感”。虽然未登上上述表格的统计范畴,但估计杭州、厦门、南京、苏州等二、三线城市的房价收入比都可以秒杀纽约、洛杉矶、伦敦、悉尼、温哥华等国际城市的房价收入比,为什么会形成这种独特的景色?这绝对不是单一因素所导致(在此不考虑香港)。

第一,最近有很多报道说,澳大利亚、加拿大核心城市的房屋价格在连续下跌。

比如,澳大利亚房地产咨询公司CoreLogic的报告显示,澳大利亚房价指数在过去17个月中有15个月下跌,抹去了超过两年的涨幅(这个含义应该是房价回到了2017年初的水平)。3月合并后的首府城市价格下跌0.7%,悉尼房价下跌0.9%,墨尔本下跌0.8%。澳大利亚全国房地产价值已从2017年10月的峰值下降了7.4%。加拿大的温哥华就更糟,据环球邮报报道,温哥华的房屋销量达到了33年以来的新低,在过去的10个月,温哥华的房价连续下跌,三月基准价格较去年同期下降7.7%。这些城市实际已经处于危机状态,只等国际上黑天鹅事件的爆发,带来的很可能是楼价的跳水。

悉尼、墨尔本、温哥华这些城市毫无疑问是过去十多年来中国人集中迁入的地区,给这些地区带去了源源不断的资本流入。随着资本流入的下降就带来房地产市场的低迷(供过于求),当地分析师也都认为是因为外来投资的减少(或许中国为主)导致价格下跌,成交量萎缩。

其实,这就是中国楼市高居世界第一的主要根源之一。中国并未完全放开资本流动,从2017年开始,更开始严厉打击非法资本外流,直接导致悉尼、温哥华等城市的的资本流入下降,楼市低下了高昂的头颅。

当中国开始打击非法的资本外流之后(有文件显示不准许购买境外的房地产),人民币资本就只能追逐国内资产,这是过去两年楼市的新动力之一,支撑了房价。任何国家只要未完全开放资本流动,都有利于国内的资产价格,形成独自的内部区域市场,甚至让资产价格脱离国际水平。

第二,中国是“特色的社会主义”市场经济,有利于资产价格。

改开之前,中国人基本没有私有财产(农村的宅基地应该也不算);改开之后,才在局部放开了私人持有资产的窗口。基于土地是锅有,各国的纸币也都不是资产(都是不断贬值的银行券),这就让居民可以选择的资产项目极其有限。而股市的定位是为经济服务的,从本质上来说也算不上资产(侧重服务就会损害对股东的回报)。此时,房子就成为少数可选的目标。再加上地方ZF垄断了土地供给,以及上世纪末期由福利分房改革为商品房之后带来的庞大居住需求,就推动了房价的超常上涨。

到此就可以理解,为何在过去两年强调城镇居民不准购买农村住宅,这相当于城市的资本流出,起到的作用与资本流出到墨尔本、温哥华等地购买房产的效果一样,对城镇的房价会起到压制作用。现在又有说,要放开(放松)一些大中城市的落户限制,目的也是如此,将资本从农村和小城镇向城市导入,有利于城市的房价。

当然,中国加入世界贸易组织之后,经济边界得到大幅扩张,表现为中国逐渐成为世界第一出口大国;城镇化的不断推进等,让人们的收入快速增长,形成了对房屋需求的快速增长,进一步推动了房价,这也是极其重要的因素。

第三,当今世界的经济发展模式决定了中国房价的特殊性。

当今世界,多数国家都是依靠债务来推动经济增长,这从本世纪以来世界主要经济体的债务水平可以得到证明。

2000年美国GDP是10万亿美元左右,政府债务是GDP的55%,2007年美国政府债务与GDP之比是62.5%,2008年是67.7%,2009年跳升至82.4%,此后就一发不可收拾,到2017年,已经达到GDP的105.4%。这是可以理解的。从本世纪以来,世界各个主要经济体都在通过印钞推动经济增长,在生产力发展速度比较慢的时候就很容易导致债务的飙升,谁都不要说谁。

印钞加债务推动的经济增长,就形成了通胀型经济,在这一点上中国也一样。但中国主要体现在企业和家庭债务的快速上升,主要表现在次贷危机之后:

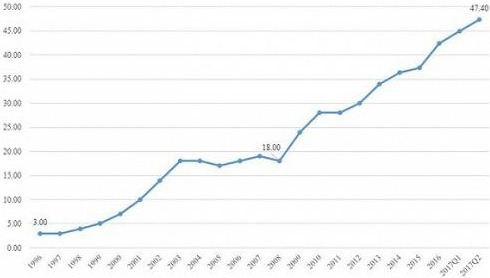

1996年以来中国家庭债务率在次贷危机之后快速上升(来源:Wind资讯)

次贷危机之后,美国政府的债务率飙升,与次贷危机之后中国家庭债务率的快速上涨,本质都是一样的。在经济增长潜力足够大的时候,并不容易形成债务率的的快速上升(债务不容易积累下来),因为经济潜力大意味着企业盈利在加速增长,家庭收入也在快速上涨,国家的财政收入也在快速增长,就可以快速化解各自“身上”的债务,抑制债务率的上升。这就是中国2000年到2008年所反映出来的特征,在上图中可以明显地看到这一时期的家庭债务率几乎是平行的走势。但经济潜力下滑之后,印钞就会导致债务率的飙升,源于债务主体化解债务的能力下降了。

反过来,对任何国家,只要通过印钞加债务来推动经济增长,就说明经济潜力已经不足。同时,也就意味着将导致纸币加速贬值。当纸币贬值、可选择抵御纸币贬值的资产类别又很少的时候,房屋价格就很容易飙涨。所以次贷危机之后,中国房价的涨速明显高于次贷危机之前。

是上述综合因素导致中国房价处于“世界领先”的水平。

未来,威胁中国房价的是什么哪?不考虑居民的可负债能力、人口等诸多因素,仅仅从金融上来说很可能是黄金。一旦黄金形成明显涨势、而房屋因供需关系(包括二手房周转率不断下滑,也即二手房的卖出周期不断延长,导致房屋的资产属性下降)等因素导致涨势受阻之后,就会开始形成威胁,那时,新的政策又会出笼。