【看中国2021年4月28日讯】4月20日,在博鳌亚洲论坛2021年年会分论坛上,中国央行副行长李波表示:“虽然当前中国的储蓄规模已经很大,但是大量集中在银行和房地产,结构不够健康,应该把一部分储蓄吸引到养老金账户去。”

化解养老风险?

又一道灼热的目光……

一 储蓄的重压

4月15日,央行工作论文称应对中国人口转型,要高度警惕和防止储蓄率过快下降的趋势,要清楚要认清消费永远不是增长的源泉,要重视投资。4月19日,商务部称:“促消费工作还需进一步加力”。

2020年末,证监会称:促进居民储蓄向投资转化。2020年末,人民日报刊文:大力提高直接融资比重,发挥资本市场枢纽作用。

灼热的目光统统都在盯向储蓄……

国内灼热的目光统统都盯向了居民储蓄……(网络图片)

消费、实体投资、股市、房事、养老……化解经济风险、化解债务风险、化解资产价格风险、化解养老风险……层层重压。

二 储蓄虚胖

居民储蓄就是那颗石板重压下的小韭菜。但只要有人给韭菜施肥,它总是能扛住一茬又一茬的收割。

如何给储蓄施肥?有人借债,就是给储蓄施肥。全民买房、超前消费、5亿人没有存款,6亿人月入不足1000,为何中国储蓄率仍然较高?问题就在于债务。

统计口径上,居民储蓄率=居民总储蓄/居民可支配收入。

2008年之后,由于房地产加杠杆,中国居民负债速度骤然飙升。一个人的支出是另一个人的收入,宏观的债务也会成为宏观的收入,成为储蓄。

很显然,无论是居民总储蓄还是居民可支配收入,都会因债务杠杆而膨胀。当分子分母同时膨胀时,储蓄率数据就会出现高估。

2008年一季度,居民贷款52990亿人民币,居民存款190724亿人民币,债务只占存款的27.8%;2021年一季度,居民贷款649837亿人民币,住户存款992776亿人民币,债务占存款的65.5%。

债务占比增长236%,债务杠杆影响储蓄率数据明显高估。

去杠杆阶段时,居民真实储蓄率将浮出水面。

三 虚胖难阻下降

买房是居民储蓄的去向,加杠杆是居民储蓄的来向,买房加杠杆是储蓄率虚胖的原因。正是因为买房加杠杆的原因,才导致储蓄率虚胖的结果。但即算是虚胖的数据,储蓄率也在惯性下降。

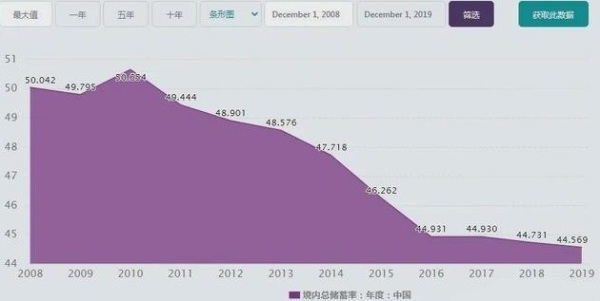

2008年以来中国国内的总储蓄(网络图片)

随着老龄化社会的加深,部分居民需要消耗储蓄用以养老,储蓄率将惯性下滑。而实际利率下滑(或转负),也是影响储蓄率下降的一大原因。

消费有三个选项:

1)立刻消费

2)延后加量消费(投资)。

3)延后减量消费(也是投资)。

时间是有价值的,即财富随着时间的增长而发生增值。这也决定了第三个选项一般没人选。

如果你挣了10块钱,5块钱立刻消费,剩下5块钱就成了储蓄。这5块钱的储蓄就可以变成投资。如果投资是获利的,未来就可以消费更多。以货币形式表达,就是有息(实际利率)储蓄。有息是储蓄的激励,只有当未来消费比现在消费有更好的效果时,才符合时间有价值这一常识,储蓄行为才会增多。但当出现实际负利率时,时间就没有任何价值,延后消费不增反减,储蓄成为一种惩罚。

低(负)实际利率、人口老龄化,储蓄率将难以避免的惯性下滑……

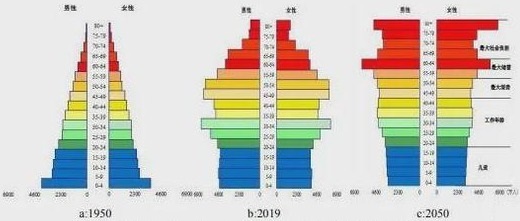

1950年、2019年及预期2050年中国的人口结构()

四 储蓄,也是通胀之源

储蓄收益大概有3种结构:

1)不考虑纸币因素,从纯实物角度来说。比如说种粮,将没吃完的粮食(储蓄)种到土里,收获了更多粮食,增长部分扣除人力、风险、折损等等,剩下的是种子(储蓄)对增长的贡献(收益),这是一种实物利率。增加(储蓄)资本投入,产出会有所提高,但这种收益增长是有上限的,上限只能随着技术的增长(例如研究出更高产量的种子)而提高。这决定了投资并非越多越好,超过技术上限的投资会出现延后减量消费问题(当前投5块,未来收获只有3块),常年高强度投资完全是一种浪费。

2)考虑纸币因素,从实物市场来说。如果实物领域纸币增多,纸币价值会相对于实物下降(通胀),持有实物比持有纸币收益更高,市场就会抢购实物,抛售纸币,迫使纸币收益率提高至(实物利率+名义利率),通胀会影响纸币收益率上升。

3)考虑纸币因素,从金融空转来说。种子种下去才有增长,而不是撒钱就有增长。但纸币并不会驱动等量种子投下去,有很多纸币是在空转的。可能三块钱纸币才驱动一份种子投下去(剩下2份空转),也就是一份种子的收益要给三份纸币付利息。空转会影响纸币收益率下降,但纸币增长空间是无限的,收益率下降可以且只能通过加杠杆来弥补,这又会刺激更多资金空转。

如果没有空转,一份纸币可以驱动同分量种子投下去的话,纸币利率就只能跟实物利率一致,利率就不会受到央行影响。央行降息就无法影响市场利率。

央行降息一定是伴随加杠杆来实现的,有高杠杆才有低利率;反过来,如果资金空转受限(有去杠杆压力),市场就会自动加息。

当纸币在金融市场空转时,纸币并未流入实体,对绝大多数居民来说,实体通胀很低不具有炒作价值,而加杠杠(房产是大众加杠杠最容易的渠道)缺乏渠道,无法通过纸币加杠杠弥补收益率的下降,居民储蓄只能炒房或者存银行。这正是中国居民储蓄的典型特征。也正是这些存在银行的储蓄,吸引了众多的虎视眈眈的目光。但当名义利率下降趋向于零时,再高的债务杠杆空转也无法弥补收益率的下降,纸币就无可避免的会流入实体,影响通胀上行。这时的居民储蓄无需加杠杆就可以压住通胀,从而推高通胀。

居民储蓄,也是最危险的通胀之源。

五 储蓄的哀嚎

中国的居民可支配收入(占比GDP)偏低特征显著,只有44%,美国超过70%,孱弱的收入并不足以承担如此之多的重任。但储蓄被债务放大,被债务放大的储蓄也是储蓄,是储蓄就可以解决问题。只要居民还能继续加杠杆,居民储蓄就能承担重任,问题就可以被掩盖。

但这将一再的透支居民储蓄的潜力。事物总是具有两面性。加杠杆时,储蓄可以化解风险;去杠杆时,储蓄也可以制造风险。

加杠杆的时候,杠杆式储蓄是内需之源,是投资之根,是(养老、股市等)风险化解的最小代价;去杠杆的时候,杠杆式储蓄是通胀风险最大传染源,储蓄去杠杆是长期经济萎靡的最大原因。

那些灼热的目光,可会看到储蓄在哀嚎?