【看中国2021年8月18日讯】2021年7月,中国的宏观经济数据中,除了进出口数据表现尚可外,其他经济增长数据全面走弱,内需更是疲弱到令人担忧的程度。由于去年上半年留下的低基数,今年上半年中国各项经济指标的同比增长率都处在较高水平。随着基数效应的变化(去年下半年基数抬高),今年下半年经济同比增长率数字理应逐步走低。但这种“预期之中”的同比增速下滑反而掩盖了经济的疲弱——因为如果不做仔细的数据处理,其实很难区分经济同比增速的下降是基数效应所致,还是确实反映了经济增长动能弱化。

从季节调整之后的经济指标绝对水平来看,今年7月中国固定资产投资金额显著下滑,零售和工业增加值继续延续过去几个月的下行趋势。注意,这都是绝对水平的走低,意味着季调后的环比增速为负。对中国这么一个曾经长期维持较高增速的经济体来说,这样的情况绝不正常(图表1)。

2021年7月中国宏观数据全面走弱(作者博客)

当前中国经济走势明显弱于笔者四个月前的预期。在今年1季度经济数据发布之后,笔者还期待中国经济景气能进一步走高。但在过去几个月中,中国经济景气却弱化至令人担忧的程度。笔者的乐观预期之所以落空,主要原因是国内极度紧缩的宏观政策过度冷却了国内循环,并阻碍了外循环对内循环的带动。

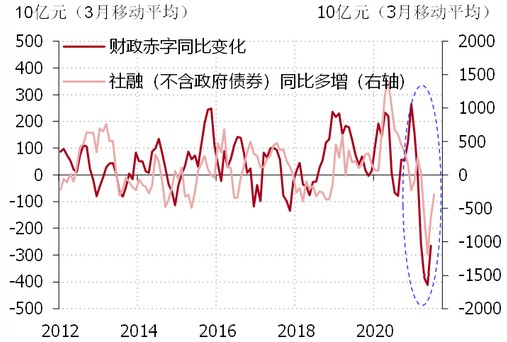

2021年上半年,中国公共财政赤字4560亿元,比2020年上半年的赤字减少了约1.6万亿元——财政赤字的减小意味着财政政策正在收缩。事实上,进入21世纪之后,中国还从没有过今年上半年这样规模的财政紧缩。财政紧缩的同时,今年上半年投放到实体经济的社会融资规模也显著小于去年同期。国内财政政策和社融投放的收缩自然会明显抑制国内需求的扩张(图表2)。

2021年上半年国内财政政策和社融投放收缩明显(作者博客)

在收紧财政和社融抑制内需的同时,国内还在今年上半年推行了较为严厉的限产政策,强行压降一些上游产品的产量。今年年初以来,高炉、焦化等行业的产能利用率在限产政策约束下明显走低,与同期显著走高的大宗商品价格形成了明显背离。受此影响,今年7月中国粗钢产量同比增速已经下滑至-8.7%,创下2018年以来的最低读数。十种有色金属的产量增长也在7月接近停滞。限产政策既给经济增长带来了阻力,也推升了通胀压力,让经济陷入了低增长和高通胀并存的“滞胀”状态(图表3)。

中国粗钢产量已同比负增长,有色金属产量接近停滞(作者博客)

受国内需求面宏观政策紧缩的影响,中国内需在最近几个月明显走弱。其中,基础设施投资首当其冲。财政政策的紧缩,再加上对地方政府融资的管制,使基建投资资金来源减少,投资显著走弱。季节调整之后的数据显示,基建投资的绝对水平在今年3月短暂冲高之后就一路下滑,到今年7月已降到疫情前水平之下。今年2季度以来,地产投资增长也在地产调控政策的压力下日渐乏力。到今年7月,地产销售走弱还让地产投资资金来源断崖式滑坡,令地产投资显著走低。投资低迷的时候,消费也难以独善其身。季节调整后的数据还显示,中国社会消费品零售总额在今年3月冲高之后,也持续处于下行趋势中。

以上还只是国内紧缩政策对内循环的第一轮影响。紧缩政策的第二轮影响是阻碍外循环对内循环的拉动。新冠疫情爆发之后,在发达经济体强力的需求刺激政策的带动下,全球进入了“中国生产——美国消费”的“再循环”之中,中国出口因而明显走强。这种再循环的格局一直延续至今。

按道理,在外需走强,国内企业利润明显上升的时候,国内制造业投资会随之走强,开启国内产能扩张周期。次贷危机之前,中国经济的繁荣主要就来自出口对国内制造业投资的拉动。但在今年,当存量产能都因为限产政策而开工不足时,企业投资扩产的动能自然大受影响。而基建和地产投资在政策压力下的走弱,也给制造业投资带来负面影响。这样一来,外需在中国经济内部的传导受阻,外循环对中国内循环的拉动作用难以充分发挥。

从2020年2季度到2021年1季度,因为外需强劲修复,中国经济处在外需主导的状态——“全球再循环”是当时分析中国经济的主导逻辑。而从2021年2季度到现在,因为国内紧缩政策对经济的影响已经充分体现,中国经济重新回到国内政策主导的状态,国内经济前景高度取决于国内政策走向——“政策市”变成当前分析中国经济的主逻辑。在“政策市”的逻辑中,要知道政策会根据经济形势的变化而相机调整,因而要有逆向思维,避免对经济趋势做简单的线性外推。

还要注意到,今年上半年国内政策的施行并不完全符合中国“双循环”大战略。双循环战略要求“构建以国内大循环为主体、国内国际双循环相互促进的新发展格局”。但今年上半年国内政策紧缩却过度冷却了中国的内循环,让中国经济增长更加依赖于外循环。在全球新冠疫情不确定性仍然高企,国际上贸易保护主义倾向仍然高涨的时候,这种格局不利于中国经济应对外部挑战。

今年下半年,尤其是今年4季度,应该是国内宏观政策转向宽松的时间窗口。730政治局会议传递出的政策导向自然是重要原因。此外,基数效应对同比增长数字的扰动在下半年会逐步消除,经济增长动能的衰弱会更明显地体现在数据中。而下半年美联储大概率会开始退出宽松货币政策,可能令全球金融市场震荡。这些因素都会促使国内宏观政策更多转向稳增长,从而改变目前中国内循环过度冷却的状况。