【看中国2021年10月22日讯】美国通胀数据再次“超标”,而通胀,也又一次成为市场交易的核心。

美国官方使用的核心通胀率(剔除能源和食品价格波动)数据,已经连续4个月超过4%,这是30年来的最高水平,而且达到了过去10多年平均水平的两倍。

过去一年内,尽管疯狂印钞,但美联储主席鲍威尔却一直声称:“高通胀是暂时的,即便未来真的出现高通胀,美联储也有办法和手段加以处理和解决”。

美联储既然认为“通胀是暂时的”,于是市场上绝大多数基金经理都和美联储保持高度一致。就在3个月前,一份美国银行针对全球基金经理的调查中,有超过60%的基金经理,都选择了相信美联储,认为通胀是暂时的。

至于笔者,一直在过去的文章中强调,在美联储过去一年半疯狂印钞的情况下,所谓“暂时的”这种话,就是X话!

这不,随着美国的通胀数据连续严重超过2%的美联储目标,连美联储的高官,也忍受不了“暂时的”这种说法了。今年,在美联储委员会有投票权的亚特兰大联储行长拉斐尔-博斯蒂克(Raphael Bostic),在彼得森国际经济研究所(Peterson Institute for International Economics)的一次虚拟演讲中就表示说:“暂时是一个肮脏的词。”

为了表示对“暂时”这个说法的鄙视,博斯蒂克在说话的时候,身边放一个标着“暂时”字样的玻璃瓶,他每次说这个“脏词”时,就会往里面放进1美元。

博斯蒂克也承认说:“越来越明显的是,这些事情——主要是严重和广泛的供应链中断——所引发的价格压力的特征,不会是短暂的。因此,根据这个定义,这些力量不是暂时的。”可也正是这个博斯蒂克,在2021年3月底市场严重关切通胀的时候,公开宣称:“通胀可能没有想象的那么严重!”

不仅仅是博斯蒂克转变观点,在最新公布的美联储9月议息会议纪要上,美联储整体也不再掩耳盗铃,放弃了“暂时的”这种胡扯,而是承认,通胀有可能持续上升:“围绕通货膨胀预测的风险偏向于上行,更严重且持续的供应问题的可能性很大。长期通胀预期有可能明显提高,并导致通胀持续上升。”

当然,美联储话里有话,说通胀持续上升的原因,是因为“严重且持续的供应问题”,带动了“长期通胀预期有可能明显提高”,与美联储的疯狂印钞,是绝对没有关系的。

在这种情况下,大家不由得很认真的问一句:美联储到底能不能控制通胀?

我的答案是:能!

之前,我们通过解读美联储资产负债表中的负债项,仔细分析了美联储最近20年来面对通货膨胀的精细操作思路,特别是最近10多年来,虽然美联储的资产负债表规模持续高速扩张,但通过控制流通中的美元(Currency in Circulation,CiC)的增长率,在宏观国际环境的配合下,美联储始终能将通胀水平压制在很低的水平上。

笔者还总结说,最近几十年来,美联储操纵全球通胀的思路很简单:一旦发现通胀率猛然大涨且处于爬升阶段,就想方设法降低流通货币增长率;如果发现通胀率降低至1%甚至更低,就大胆印钞使劲儿增加流通货币增长率。

最近30年美国CiC年化增长率与美国CPI通胀率对比(作者博客)

过去的2年时间,就是典型的例子。

2020年疫情爆发,通胀率陡然降低至接近于0的水平,美联储不顾一切的疯狂印钞,丝毫不在乎未来的通胀问题,CiC的增长率水平,从原来的4-5%,一下子暴涨至9%,然后是11%,最后一直到2021年2月份升至历史最高的17%——哪怕市场上的美元洪水泛滥成灾,而且通货膨胀一直暗潮涌动,但人家美联储始终是不见兔子不撒鹰,闷着头印印印印印印……

一直到2021年3月份,市场通胀预期陡然跳涨,然后通胀数据也跳升至3年来的最高点,美联储才开始着手降低CiC的增长率,3月份16%,然后是4月份的14%,5月份12%,一直降到目前的8.3%,略高于最近十年来的平均水平。

2019年9月以来美国CiC总量、年化增长率与CPI通胀率对比(作者博客)

岂止是过去2年是这样做的,过去几十年,美联储一直都是这么做的!而且,从月度数据看,美联储控制CiC增长率,对通胀的反应时间通常不超过3个月。

1)1999年底到2000年上半年,美国通胀持续抬升,美联储立即降低CiC增长率,为控制通胀,甚至一度将其降至2000年底的负值,这也是CiC增长率的历史最低水平;

2)随着对货币增长率的控制奏效,自2001年底开始,美国的通胀率开始迅速下降,并逐渐降到了接近1%的历史低位,美联储看到通胀受控,随之开始逐渐提升CiC的增长率;

3)随着货币供应量上涨,2003年开始,美国的通胀又开始抬头,美联储自然是故技重施,持续降低CiC的增长率,但通胀却整体上缓慢的一直走高,美联储操纵着CiC增长率也一路持续降低,这个过程一直持续了5年多时间,到了2008年年中,CiC的增长率再度降至1%这样的历史低位附近;

4)随着次贷危机蔓延,全球金融危机爆发,美国经济陷入深度衰退,通胀率骤降至负值,美联储赶紧打开印钞水龙头,CiC增长率迅速飙升,和疫情之后一样,从1%飙升到4%,8%,10%……

5)随着2009年美国通胀水平从负值快速回升,特别是年底到2010年初,通胀再次接近3%的高位,于是美联储控制CiC的增长率也开始迅速降低,回到了3-5%的较低水平;

6)没想到,CiC增长率的降低,让美国通胀从2010年下半年再度开始降低,并且下半年又到了1%这样的历史低位附近,美联储赶紧开启QE2,再度打开印钞机,CIC增长率再次飙升到8%以上,挽救了美国通胀下滑的问题;

7)2012年之后,美国的通胀水平要么维持在美联储完美区间(1-2%),要么就是低于1%,所以美联储也一直心安理得的维持CiC增长率6-8%这样的高水平,一直到2018年;

8)随着2018年下半年美国通胀水平再次抬升到2%以上,甚至接近3%,美联储再次有意识地将CiC的增长率降低至6%以下的水平,这一货币政策一直持续至2019年底。

几十年来,美联储就这样,一直在和通胀玩捉放曹游戏——因为流通中的美元(CiC)基本代表了全社会可用于购买实际物资和服务的美元,所以,用流通中美元的增长率,来控制和操纵官方通胀数据(全部是实际物资和服务,不包括资产价格),简直可以说是得心应手,每发必中。

所以,你说美联储现在能不能控制通胀?

可惜的是,有没有能力控制通胀是一回事,愿不愿意控制通胀是另一码事。

实际上,每一次,只要美联储下决心控制CiC增长率,甚至不惜将其降至负值的水平,那么,不用怀疑,美元通货膨胀一定能得到控制,但很可惜的是,如果严格控制CiC的通胀率,就一定会带来一个负面的后果:美国经济增长陷入泥潭。

这就是控制通胀的“负面影响”。

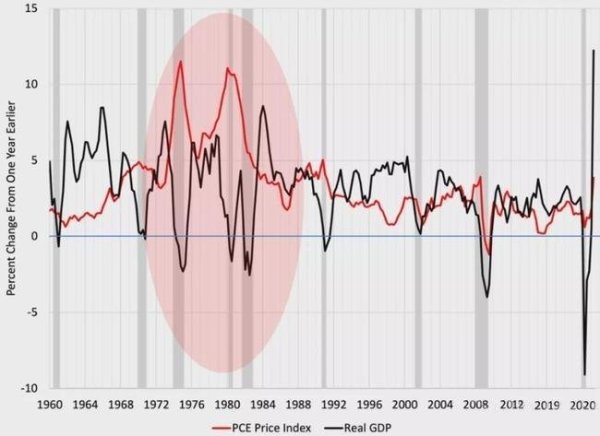

下面的这张图,就是过去60年美国PCE通胀率与美国真实GDP增长率的对比,我们可以看到一个明显的规律:在通胀率高的时候,美国真实经济增长不一定好;但通胀率低的时候,美国真实经济增长一定不好!

过去60年美国PCE通胀率与美国真实GDP增长率的对比(作者博客)

你可能会说,经济增长慢一点儿没什么关系啊!

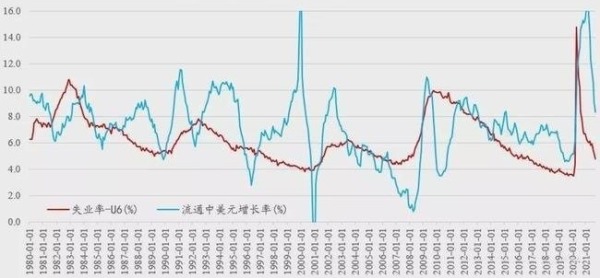

那我转换成另外一幅图表,流通中美元的增长率与美国失业率的关系,你就能明白美联储如果使劲儿降低CiC增长率会遭遇何种压力了。

过去40年美国CiC增长率与失业率对比(作者博客)

在过去40多年间,除1996年和2010年之外,每一轮当CiC的增长率降至极值(5%以下或更低)之后,几乎都必然会带来一轮大规模的失业率抬升,而如果CiC的增长率持续保持在较高水平,那么失业率整体上就可以不断降低……

问题就在这儿——

就为了降低点儿通胀水平,让美国人民失业率暴增,让美国政府举步维艰,断人财路,如杀人父母,美联储有这个勇气这么做么?

在“世界需要一场大通胀”一文中,我曾经明确地说:当今环境下,债务高企的各国政府,才是最急于制造通货膨胀的人!

美国政府,则是主动推动全球通胀的带头人!

有人说了,1981年和1984年,沃尔克为了控制通胀,不就逆着当时美国卡特政府的意思,强力的降低CiC增长率,进而降低通胀了么?

那你要搞清楚,当时美国高达两位数的通胀,是美国经济最核心的问题,也是大多数美国人最不满的地方,相比之下,经济增长受一点儿影响,民众是可以接受的——简单说,沃尔克虽然没有顺应当时的卡特政府,但至少他顺应了大多数美国人的意愿啊!

你能想象,让现在的鲍威尔宁肯冒着被解雇的结果,既不顺应民众的意思,也不顺应政府的意思,一心一意就是为了控制通胀,使劲儿降低CiC的增长率?!

所以,你要是问,美联储到底有没有控制通胀的能力?

——当然有!

只要强行把CiC的增长率降低到0以下,要不了几个月,通胀就会得到控制。但很可惜,美联储根本没有意愿、也不可能去这么做。

客观来说吧,每一个成年人都拥有杀人的能力,但如果没有生存压力,又有谁愿意冒着被枪毙的危险,去干杀人这样的事情呢?