【看中国2022年4月25日讯】国人最喜欢降息,源于在过去二十多年里,央行几乎是战无不胜的,只要经济出现颓势或资产价格出现回调央行就会以降息降准来应对,市场就会立即重现活力,就好像是加满了油的汽车再次奔驰起来。

所以在很多人眼中,央行光辉的形象无比伟大,可以战无不胜。但从去年7月开始中国央行又开启了货币宽松的周期,可这个货币宽松周期更可能不是馅饼而是陷阱。

看看这个货币宽松周期到现在为止股市和楼市的表现。

2021年7月9日,中国央行开始本次宽松周期的首次降准,12月6日再次降准等等,标志着央行正式开始开闸放水。上证指数和深成指在2021年2月就已经见顶,但见顶之后并未开启趋势性下跌,而是维持了数月的震荡走势直到去年四季度;创业板指数反应的更加清楚,7月指数见顶,此后又有一个回探动作之后就与上证指数、深成指共同开启了跌势并一直持续到今天。因此,可以认为央行7月的降准,标志着股市开讲“鬼故事”。

2020年11月以来的上证综指周K线走势图(网络图片)

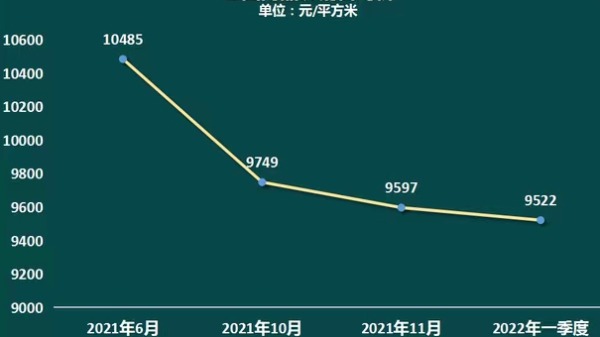

再看楼市,全国商品房(新房)均价在2021年上半年见顶,此后就开始了回落之旅,见下图。而成交量反应的更加明显,2022年一季度百强房企销售金额同比下降47%,这是一个接近腰斩的数据。所以,可以说央行开启货币宽松周期意味着楼市也讲起了“鬼故事”。

2021年6月以来中国商品房销售均价变动情况(作者博客)

这意味着央行在过去二十多年中每一次货币宽松周期对于楼市、股市都是馅饼,但这次是陷阱。

其实,这种现象也一样出现在美国。

2000年互联网泡沫破裂,2001年1月美联储开闸放水,当时的美联储主席格林斯潘主持的这次降息周期之猛是过去所罕见的,仅仅在2001年美联储就进行了11次降息,这次降息周期一直持续到2003年6月。对于美国的房地产来说这次降息周期是典型的馅饼,标志着房地产繁荣的开始。从2004年6月开始美联储返身进入加息周期,如果是今天的人们一定哭哭啼啼、认为加息威胁到了房地产的繁荣,源于普遍认为利率上升会对资产价格产生抑制作用。但事实上,这次一直持续到2006年6月的加息周期依旧还是馅饼,美国的楼市一直维持在继续繁荣的轨道上。到2007年9月,美联储再次开启降息周期,而且在10月、12月连续降息,就在人们欢呼天上将继续掉馅饼的时候,2008年的次贷危机爆发了,欢呼的人们乐极生悲集体掉进了陷阱中。

所以,降息也未必就是馅饼,升息也未必就是陷阱,是馅饼还是陷阱完全靠自己来判断。

为什么会形成并出现这种现象?源于决定资产价格趋势的因素中,央行的货币政策并不是决定性的因素,只是辅助性的因素。

70年代是美国的滞胀时期,在这样的时期失业率处于高位,通胀率和利率也处于高位,此时全社会就会被动去杠杆,让家庭杠杆率来到低位。上世纪的最后二十年是美国经济的黄金时代,信息产业、海洋产业、航空航天产业、生物产业等推动了美国经济的繁荣,在经济繁荣时期产业活动的资本投资收益率很高,资本就会努力进入产业活动中进行逐利,再加上经济繁荣时期央行为了抑制经济过热就会将利率维持在相对高位,这不利于资产价格的繁荣,也就抑制了家庭杠杆率的上升。但2000年美国互联网泡沫破裂之后,美国经济失去了内生性增长的动力(所以本世纪以来美国经济增长率相比上世纪最后二十年明显下降了)导致资本投资收益率下降,此时产业活动对资本的吸引力下降,当央行将利率快速削减到很低位置的时候,资本就会进入资产价格领域推动资产价格的繁荣,与之相伴的当然就是家庭杠杆率的快速上升。这样的趋势一旦形成,就只有家庭部门的杠杆率上升到绝对高位并难以为继的时候才会终止(人性的贪婪在此发挥核心作用),在这个过程中美联储的货币政策并不能改变这一趋势,直到趋势终止——次贷危机爆发!

而次贷危机爆发之前,社会的流动性就会枯竭,此时央行就会及时察觉,央行自然就会通过降息给社会补充流动性,最终让美联储在2007年9月的降息行动成为次贷危机爆发的发令枪。

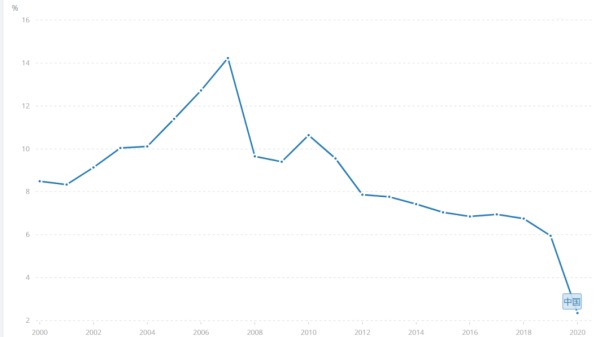

中国遵循的也是同样的规律。上世纪末期房改之前,房子都是国有资产,居民即便想负债购房也是不可能的,这时的家庭负债率就处于绝对低位,几乎等于零。2001年加入世贸之后中国经济开始高速增长,产业活动的资本投资收益率很高,资本会进入实业或基础设施建设领域逐利,同时由于经济高增长,为了防止经济过热央行就会倾向于维持相对高利率,所以,这一时期的房地产吸引资本的能力比较低,房地产也只是一个很一般的行业。到次贷危机尤其是2012年中国劳动力总数开始下降之后,经济增速开始走低(见下图),经济增速走低时资本投资收益率就会下降,对资本的吸引力降低,此时,为了刺激经济央行就只能不断降息让利率来到很低的位置,资本就开始加速流入资产价格领域——房地产,再加上地方政府为了保经济增速和地方财政收入也开始全力推动房地产,带来的就是房地产的繁荣。

2000年以来中国的GDP年度增长率(年百分比)变动情况(来源:世界银行)

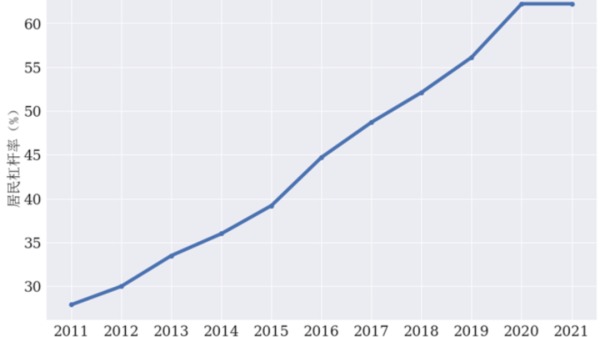

繁荣只是表面现象,内在规律才是最重要的。决定一国房地产趋势的要素包括人口趋势、经济增长潜力、国际环境等诸多因素,当然也与本国是否是移民国家有关,但驱动房地产快速繁荣的直接标志却必然会体现在居民杠杆率上升上。居民杠杆率之所以重要就是源于吃饭穿衣等日常需求才是第一位的、是绝对的刚需,你总不能为了买房不吃饭不穿衣,这就让杠杆率必然会有一个极限的位置。中国居民的杠杆率从2000年不到5%增长至2020年的62.2%(见下图)就是房地产繁荣的驱动力所在,2020年的这个数字已经超过了德国,与日本接近。要注意的是,中国有自己的特色,还有亲戚朋友之间的借贷市场,这部分债务不会体现在数字之中,如果考虑这一部分债务中国家庭部门的杠杆率在2020年应该已经约有70%,这个水平与美国(约73%)相近。一国的社会福利(医疗、养老、教育等)水平越高,居民可负担的杠杆率就越高,中国居民的福利水平比美国德国日本更好吗?这事您只能自己问自己,别人永远不会给你答案。就我个人的观点,家庭部门2020年的债务率约等于日本、接近美国基本上就已经达到了极限,这应该是2021年杠杆率无法继续上升的根源(参见下图)。

2011年以来中国的居民部门杠杆率变化情况一览(来源:中国央行、中国国家统计局)

经济增长处于回落调整周期(或者说处于转型周期),人们的收入增长预期就会逐渐改变,杠杆率已经来到绝对高位,家庭部门就会失去继续加杠杆的能力,一个周期也就结束了,这与央行的货币政策并没多少关系。

一般认为,中国的房地产总市值不低于400万亿元,一旦家庭部门失去了继续加杠杆的能力导致资产价格涨势难以为继之后,价格一旦下降造成的流动性损失是巨大的。此时央行就会看到市场的流动性紧张,就会开始降息降准来给市场减震。所以,央行在这时重启宽松货币周期就会成为一个周期结束的鲜明信号(即便我们不能肯定目前的居民杠杆率是否已经达到极致,央行的行动也会明确告诉我们,在这一时点重启降息降准就意味着过去的趋势已经结束)。

在这样的时期央行以正常的速度降息降准(源于不愿意以通胀急升作为代价,那样的代价太大)并不能弥补市场的流动性损失,所以去年底说,正在运行的是一个流动性紧缩周期。看看地产企业不断暴雷和法拍房激增,就看到了这些企业和家庭的杠杆断裂,这就是消灭流动性的过程,每个人都可以看到并感知这一流动性紧缩(信用紧缩)的过程。

中国央行在过去20多年中每一次降息降准都是馅饼,让人们欢欣鼓舞,可当经济进入回落周期而居民杠杆率无法继续增加之后,央行重启宽松货币就会成为人们踊跃跳入的陷阱,这与美联储从2007年9月启动降息周期构建的“陷阱”没有差别。

资产领域未来会怎么走?

或有两种方式:第一种是类似美国次贷危机之后的走势,资产价格大幅下跌威胁到商业银行体系(金融体系)的生存,此时,美联储只能向市场投放大洪水拯救自己的金融体系,无论股市楼市都会迅速转势。但资本主义与“特色社会主义”是有本质区别的,因此个人认为中国复制这种走势的可能性比较小。

第二种是使用包括货币、行政等所有手段力保房地产价格,既然要全力维稳价格就必然导致成交量的不断萎缩,虽然资本市场在未来会不断反弹(包括部分核心城市的房地产价格出现反弹),但改变不了总体流动性紧缩的大趋势。个人认为只有当商业银行的坏账开始加速上升以至于无法继续为财政赤字提供支撑时,央行就只能投放大洪水,这会让资本市场彻底转势。

在上述两种方式中,商业银行体系是否安全是共同的焦点(至于大洪水为何会让资产价格转势,这是另外一个话题)

如果有人认为央行永远是战无不胜的,资产价格会永远围绕着央行的指挥棒跳舞,那就只好悉听尊便了。